ایران به عنوان یکی از کشورهای غنی در حوزه مواد معدنی محسوب می شود، که پتانسیلهای بالای کشور در زمینه برخورداری از ذخایر سنگآهن و مس، فرصت مناسبی را برای پیشران شدن این بخش در رشد اقتصادی ایجاد کرده است. با این وجود و علیرغم تاکید بر حرکت به سمت بخش معدن به جای نفت، صنایع معدنی و فلزی طی سالیان اخیر با چالشهای متعددی مواجه بودهاند که مسیر توسعه و فعالیت آنها را ناهموار ساخته است. در چنین شرایطی، زمزمههایی مبنی بر انتقال معادن مس به دولت و همچنین انتقال شرکتها به بدنه دولت به گوش میرسد که این مسئله میتواند ارزشگذاری بنگاهها و متعاقبا بازارهای مالی و سهامداران را به چالش بکشد.

پس از ابلاغ سیاستهای کلی اصل ۴۴ قانون اساسی با هدف افزایش سهم بخش خصوصی در اقتصاد ملی، سهام شرکتهای بزرگی همچون ملی صنایع مس ایران «فملی» و فولاد مبارکه اصفهان «فولاد» به بخشهای خصوصی و شبه دولتی واگذار گردید و اکنون بیش از ۱۵ سال از ورود این شرکتها به بازار سرمایه میگذرد اما علیرغم گذشت زمان و تاکید بر اجرای این اصل، کماکان برخی از نهادها در حال رایزنی برای برگشت این شرکتها و دارایی های آنها به بدنه دولت و یا اخذ حق انتفاع از این شرکتها (که صاحب پروانه بهره برداری از معادن اند) هستند.

از جمله این موارد، میتوان به واگذاری سهام «فملی» اشاره کرد که سالیان متمادی است که برای انتزاع معادن شرکت ملی صنایع مس ایران و بازگرداندن آن به اموال دولتی به بهانه عدم ارزشگذاری معادن در هنگام واگذاری تلاش می نمایند و هر از چند گاهی ارزش بازار سهام را متاثر میکنند، در حالی که طبق قانون، معادن انفال محسوب میشود و پروانه بهرهبرداری از معادن، صرفا برحسب برخی از ضوابط و هزینهکردهای بهرهبردار به این شرکت واگذار شده است.

از آنجایی که در زمان واگذاری سهام «فملی»، معادن قانونا انفال بوده و پروانه بهرهبرداری صرفا به نام شرکت ملی صنایع مس ایران صادر شده بود، بنابراین معادن در ترازنامه این شرکت به عنوان دارایی ثبت و ارزشگذاری نشد. همچنین با توجه به اینکه بهرهبرداری از معادن با هزینه شرکت ملی صنایع مس ایران در بخشهای مختلفی چون معدنکاری و استخراج صورت میگرفت، این بخش از هزینهکرد در صورت سود و زیان «فملی» توسط شرکت ملی مس، پرداخت و در بهای تمام شده شرکت محاسبه میشد.

بر همین اساس واضح است که معادن جزو داراییهای شرکت ملی صنایع مس ایران محسوب نمیشود و بهرهبردار با هزینهکرد خود، ماده معدنی را استخراج و هزینه آن را در سود و زیان به دست آمده منعکس میکند. از طرفی استانداردهای حسابداری در زمان واگذاری الزامی بر شناسایی و ثبت معادن بهره بردار در دفاتر خود نداشته و ندارد و ثبت هر گونه دارایی نامشهود و سرقفلی نیز هزینه های غیر واقعی برای سهامداران در زمان عرضه تحمیل می نمود که این موضوع هم در زمان واگذاری به نفع عرضه کننده( دولت) بود زیرا استهلاک سرقفلی هزینه داشته و احتمالا مزیت مالیاتی نیز به دلیل پیچیدگی موضوع نداشته است.از سوی دیگر، یکی از قابل اتکاترین روش های ارزشگذاری سهام برای این شرکت برای کشف قیمت در بازار سرمایه در هنگام عرضه اولیه بر مبنای سودآوری بوده و طبق دستورالعملهای وقت قیمت گذاری، اقدامات لازمه پیش بینی شده بود.

بر همین اساس ارزشگذاری «فملی»، صرفا از طریق تنزیل جریانهای نقدی آتی قابل اجرا خواهد بود که این موضوع در زمان واگذاری رعایت شده است و چون بهرهبردار مشمول پرداخت حقوق دولتی بوده، بنابراین میتوان گفت که دولت با تغییرات پی در پی حقوق دولتی (از ۳% به ۱۰% قیمت کاتد) اقدام به تحمیل بار سنگینی بر دوش شرکت ملی صنایع مس ایران طی سالیان اخیر کرده است. در چنین شرایطی، اکنون برخی از دستاندرکاران به اشتباه میخواهند معادن مس را از آن شرکت انتزاع نموده و در خوش بینانه ترین حالت، مبالغی را تحت عنوان حق انتفاع از شرکت دریافت کنند و بهرهبردار معادن را که در امیدنامه پذیرش و درج شرکتهای بورسی به وضوح مشخص شده است، تغییر دهند؛ این در حالی است که در صورت مراجعه به استانداردهای حسابداری و بینالمللی ارزشگذاری ، با یک مثال ساده میتوان به اهمیت این تفکر اشتباه پی برد.

در امیدنامه پذیرش و درج فملی که سند رسمی شرکت در سازمان بورس و أوراق بهادار برای تاکید موارد مهم پذیرش یک شرکت در بازار سرمایه است به درستی تاکید شده است که فملی معادنی در اختیار دارد که استفاده از این معادن مزیت نسبی محسوب می شود و تامین خوراک و پرداخت بهای ماده معدنی در صورت سود و زیان آن منعکس است. در واقع به صورت صریح دربند ۶-۲ امیدنامه قید شده است که مواد اولیه مورد نیاز شرکت جهت تولید از معادن ( در اختیار شرکت) تامین شود.

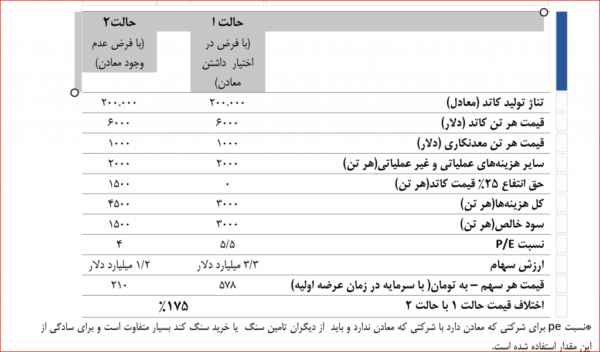

برای مثال، اگر شرکت ملی صنایع مس ایران در زمان واگذاری سهام خود( به فرض واقع) بهرهبردار معادن بود و به ازای هر تن استخراج و معدنکاری، در مجموع هزینه یک هزار دلاری به ازای هر تن مس کاتد پرداخت میکرد و سایر اقلام هزینه ای به ازای هر تن کاتد مس دو هزار دلار به ازای هر تن بود (با فرض قیمت فروش هر تن کاتد ۶ هزار دلار)، سودی معادل ۳ هزار دلار به ازای هر تن برای سهامداران ایجاد میکرد و با در نظر گرفتن (P/E) حدود ۵/۵، ارزش هر سهم (با فرض تولید ۲۰۰ هزار تن کاتد) حدود ۵۷۸ تومان برای هم سهم تعیین میشد.

اکنون اگر فرض کنیم پروانه بهرهبرداری از معادن از ملی مس به نام نهاد دیگری شود و حداقل ۲۵ درصد قیمت فروش را به دارنده پروانه پرداخت کند، در این شرایط به هزینه شرکت حدود ۱۵۰۰ دلار به ازای هر تن اضافه خواهد شد و سود هر واحد کاتد شرکت از ۳۰۰۰ هزار دلار، به ۱۵۰۰ دلار کاهش یافته و قیمت سهام باید به ۲۱۰ تومان ( اختلاف ۱۷۵% درصدی قیمت قبل با قیمت این روش) تعیین شود. واضح است که P/E شرکتی که معادن مس را در اختیار دارد به دلیل اینکه ریسک تأمین مواد اولیه کمتری دارد بالاتر از شرکتی است که معدن در اختیار ندارد (و ریسک بالای تأمین مواد اولیه و تأمین نقدینگی برای خرید مواد اولیه دارد) بنابرین در خوش بینانه ترین حالت، ۱تا ۲ واحد این نسبت افت خواهد کرد.

این مثال ساده میتواند به روشنتر شدن مسئله پیرامون پیگیری مطالبه و انتقال معادن مس کمک کند؛ و مطالبه ای که در ظاهر معقول و در واقع غیر کارشناسی است را به سادگی ترسیم کند. در حالی که سهامداران برای ارزشگذاری در هنگام خرید سهام «فملی»، بر پایه مفروضاتی که در ابتدای این مقایسه ذکر شد اقدام به خرید سهام نموده اند و کارشناسان قاطبه بازار سهام نیز به درستی همین محاسبات را با فرض در اختیار بودن معادن (فملی) انجام داده اند لکن إصرار برخی نهاد های موثر مبنی بر عدم قیمت گذاری معادن در زمان واگذاری به یک دور باطل و غیر اصولی در بی ثابت کردن مسیر مالی یک بنگاه بزرگ ملی که دارای ۵۰ میلیون سهامدار خرد است می انجامد.

در واقع با توجه به جایگاه صنایع معدنی و «فملی» در بازار سرمایه ایران، اجرای چنین سیاستگذاریهایی برای سهامداران و بازار سرمایه بجز درگیر شدن با چالشهای متعدد مضاعف، عایدی دیگری نداشته و از یک سو، باعث بیاعتماد شدن سرمایهگذاران و کاهش میزان سرمایهگذاری و از سوی دیگر تحت فشار قرار گرفتن انرژی شرکتها برای یافتن پاسخ به نهادهای ذی ربط بجای پیمودن مسیر توسعه و ترقی خواهد شد.توصیه کارشناسی این است که مطالبه ای عبث که سودی برای جامعه اقتصادی و ملت ندارد برای همیشه مختومه گردد تا واقعه سال ۱۳۹۹ در پی انتشار یک نامه از مقامات بلند پایه مبنی بر انتقال معادن به دولت و تشکیل صف فروش سنگین در فملی تکرار نگردد.

دکتر حمید رضا فلاح

مدیر عامل شرکت فولاد توان آور آسیا

محمدکاظم صباغی هرندی

مدیر ارشد خدمات فنی و پشتیبانی شرکت فولاد مبارکه

مهندس طهمورث جوانبخت

مدیرعامل شرکت مجتمع فولاد خراسان

عطاالله معروفخانی

مدیرعامل شرکت فولاد هرمزگان

اکبرگلبو

مدیرعامل شرکت بینالمللی مهندسی سیستمها و اتوماسیون(ایریسا)