مرتبط با : اخبار

تاریخ : ۲ فروردین ماه ۱۳۹۹ - ۰۲:۴۱:۳۶

چیلان: بازار جهانی فولاد در سال 2019 میلادی با چالشهای متنوعی روبرو بود که این چالشها در نهایت خود را قالب کاهش قیمت محصولات فولادی نشان داد. در دورههای اول، دوم و سومِ سال 2019 بازار جهانی فولاد، شاهد افت قیمتها بود و در دو ماه پایانی سال گذشته میلادی، همزمان با اینکه فتیله جنگ تجاری بین چین و آمریکا، (موقتاً) پایین کشیده شد، قیمت محصولات فولادی نیز افزایش نسبتاً قابل توجهی را تجربه کرد.

آغاز سال 2020، هم به معنای آغاز یک سال جدید و هم به معنای ورود به یک دهه جدید برای تمام بازارهای جهانی، از جمله بازار جهانی فولاد بود.

چندین سال است که کل تولیدکنندگان فولاد در دنیا، نگران ظرفیت مازاد تولید فولاد در چین هستند و در آغاز سال 2020 رویدادی نادر، باز هم در قلب صنعت فولاد دنیا یعنی چین روی داد که تأثیر خود را بر تمام بازارهای منطقهای فولاد در سراسر دنیا گذاشت: این رویداد نادر و البته غیرقابل پیشبینی، شیوع ویروس جدید کرونا بود.

«چیلان» در این گزارش، وضعیت فعلی و چشماندازِ آتی بازار جهانی فولاد را بررسی میکند.

وضعیت تولید فولاد در آسیا و جنگ تعرفهای

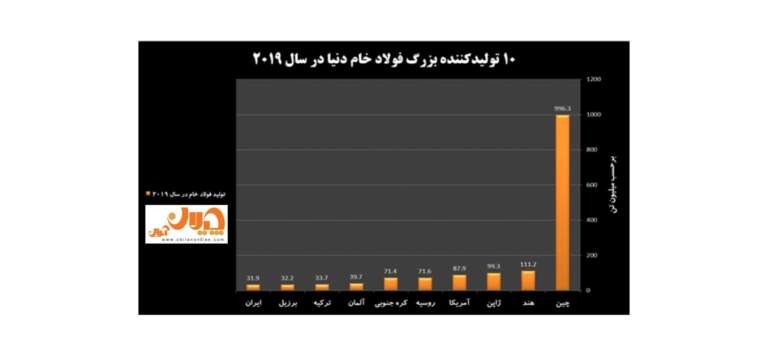

آخرین گزارش انجمن جهانی فولاد نشان میدهد که تولید فولاد خام دنیا در سال 2019 در مجموع به 1869.9 میلیون تن رسید و در مقایسه با سال 2018 میلادی، 3.4 درصد افزایش یافت. علیرغم این افزایش تولید در سطح جهانی، تولید فولاد خام در تمام مناطق دنیا به جز آسیا و خاورمیانه در سال 2019 کاهش یافت.

تولید فولاد خام در چین، در سال 2019 به 996.3 میلیون تن رسید و اگر اتفاق غیرمترقبهای روی ندهد، تولید فولاد این کشور در سال 2020، آستانه حساس یک میلیارد تنی را پشت سر خواهد گذاشت!

تعرفه بازرگانی و جنگ تجاری در زمین فولاد

در سال 2019، تولید فولاد خام چین، نسبت به سال 2018، افزایش 8.3 درصدی را تجربه کرد و سهم چین از کل تولید فولاد خام دنیا، از 50.9 درصد در سال 2018 باز هم افزایش یافت و به 53.3 درصد در سال 2019 رسید. به این اعداد که نگاه کنیم به راز جنگ تعرفهای موجود بین کشورهای دنیا پی میبریم. بسیاری از تولیدکنندگان فولاد در اروپا، آسیا و آمریکای شمالی در اژدهای فولادین چین به چشم رقیب متخاصمی مینگرند که با صادرات فولاد خود، صنعت فولاد آنها را تهدید به ورشکستگی میکند.

در کشورهای اروپایی اعمال تعرفه بر واردات فولاد از چین، و حتی واردات فولاد از کشورهایی نظیر تایوان و اندونزی، چند سالی است که آغاز شده و دایره این جنگ تعرفهای مدام در حال گسترش بوده است. در میانه سال 2019، هنگامی که شعلههای آتش جنگ تجاری بین آمریکا و چین بلندتر شده بود، هند رقیب آسیایی چین نیز تعرفه واردات فولاد از چین را افزایش داد؛ چرا که با کاهش صادرات فولاد چین به آمریکا، بازار هند شاهد ورود بیشتر محصولات فولادی چین بود و این موضوع تولیدکنندگان فولاد در هند را تهدید میکرد.

گرچه چین و آمریکا، فاز نخست توافق تجاری را در ژانویه 2020 امضاء کردند اما این بدان معنا نیست که نبرد تعرفهای در بازار فولاد خاتمه یافته است. دونالد ترامپ، رئیس جمهور آمریکا که در سال 2018، تعرفه 25 درصدی بر واردات فولاد از کشورهای مختلف دنیا وضع کرد، در ماه فوریه سال 2020 گفت که این تعرفهها به هدف تعیینشده دست نیافته است و صادرات محصولات فولادی تمامشده به آمریکا، بهطرز قابل توجهی افزایش یافته است. بدین ترتیب، گام بعدی دولت آمریکا اعمال تعرفه بر محصولات تمامشده فولادی و حتی آلومینیومی خواهد بود.

در کنار ابتکارات تعرفهای دولتها، بسیاری از تولیدکنندگان فولاد در اروپا و کشورهایی نظیر هند از دولتهای متبوعشان در ماههای اخیر درخواست کردهاند که تعرفه واردات محصولات فولادی را افزایش دهند. در واقع، اعمال تعرفه بر واردات فولاد، به یک رویه در بازار جهانی تبدیل شده و بهنظر میرسد که در بلندمدت، توافقهای تجاری دوجانبه تنها آتشبسهایی موقت در میانه نبردهای تعرفهای دائمی باشند. بسیاری از کارشناسان به این نکته اشاره کردهاند که آمریکا و چین مسیر دشواری برای رسیدن به یک توافق تجاری جامع و نهایی دارند. فعلاً هیچ نشانهای در دست نیست که نشان دهد این برآورد، اشتباه است.

تولید فولاد خام در سال 2019 در مجموع در آسیا، 5.7 درصد نسبت به سال 2018 افزایش یافت. با این حال، کشورهایی نظیر ژاپن و کره جنوبی، افت تولید خام در این سال را تجربه کردند و میزان کاهش تولید خام در ژاپن در سال گذشته میلادی، قابل توجه (4.8 درصد) بود. کشور در حال توسعه هند اما در این سال افزایش 1.8 درصدی تولید فولاد خام را تجربه کرد و میزان تولید این کشور به 11.2 میلیون تن رسید.

اروپا در رکود؛ فولاد آمریکا باثبات

تولید فولاد خام در اتحادیه اروپا (با درنظر گرفتن میزان تولید بریتانیا)، در سال 2019، 159.4 میلیون تن بود. در سال گذشته میلادی، تولید فولاد خام در کشورهای عضو اتحادیه اروپا، کاهش 4.9 درصدی را تجربه کرد و البته میزان کاهش تولید فولاد خام در قویترین اقتصاد اروپا، یعنی آلمان، 6.5 درصد بود. فرانسه، ایتالیا و اسپانیا نیز در سال گذشته میلادی کاهش قابل توجه تولید فولاد را تجربه کردند.

اقتصاد آمریکا خود را با موفقیت از توفان بحران اقتصادی سال 2008 خارج کرده است اما پس از گذشت 12 سال، هنوز اقتصاد اروپا با تبعات این بحران دست و پنجه نرم میکند. تبعات این بحران بود که به عروج راست افراطی و خروج انگلیس از اتحادیه اروپا منجر شد و ریسک بزرگی را به اقتصاد قاره سبز تحمیل کرد.

به گزارش «یوروفِر» در نتیجه کاهش صادرات و رکود مزمن در بخش صنعت کشورهای اروپایی، تقاضا برای محصولات فولادی در اتحادیه اروپا خصوصاً در سهماهه دوم و سومِ سال 2019 کاهش یافت. «یوروفر» به این موضوع اذعان کرده است که ریسک رکود در تولیدات صنعتی، جنگ تجاری بین آمریکا و شرکای تجاری عمده آن و همچنین تبعات خروج انگلیس از اتحادیه اروپا، تا انتهای سال 2020 همچنان سایه خود را بر صنعت فولاد اروپا خواهد افکند.

این ریسکها ممکن است رشد سرمایهگذاری در اروپا را در سال 2020، بیش از پیش از کاهش دهند و در نتیجه همه اینها، ممکن است اروپا به استفاده بیشتر از ابزارهای تعرفهای در بازار فولاد خود روی بیاورد. هر تعرفه جدید در یکی از بازارهای اصلی دنیا، استفاده از تعرفه در سایر کشورها را به همراه خواهد داشت و باز به این نتیجه میرسیم که جنگ تعرفهای یکی از بزرگترین ریسکهای بازار فولاد در سال 2020 است.

در آمریکای شمالی برخلاف اروپا، در سال 2019 کاهش تولید فولاد خام چندان قابل توجه نبود و این کاهش تنها 0.8 درصد بود. البته تولید فولاد خام آمریکا در این سال افزایش 1.5 درصدی را تجربه کرد و به 87.9 میلیون تن رسید.

ایران، تحریمها و وضعیت تولید فولاد

صنعت فولاد ایران در دو سال 2018 و 2019، دو سال تحریمی را پشت سر گذاشت و تحریمهای اعمالشده توسط دولت آمریکا، شدیدترین تحریمهایی بودند (و هستند) که از ابتدای انقلاب علیه اقتصاد ایران، از جمله صنعت فولاد، اعمال میشوند. با وجود این تحریمها و محدودیتهای شدید اعمالشده به واسطه آنها، صنعت فولاد کشور در هر دوی این سالها، عملکرد قابل قبولی داشت.

در سال 2018، صنعت فولاد ایران، سه کشور ایتالیا، تایوان و اوکراین را کنار زد و ایران به جمع 10 کشور برتر تولیدکننده فولاد خام در دنیا پیوست. بنا بر گزارش انجمن جهانی فولاد، تولید فولاد خام ایران در سال 2018، 24.5 میلیون تن و در سال 2019، 31.9 میلیون تن بوده است.

انجمن جهانی فولاد در گزارش خود، عنوان کرده که میزان تولید فولاد ایران را در سال 2018 و 2019، بر مبنای واحدی، گردآوری و اعلام نکرده و گفته که آمار تولید ایران، بر اساس «دادههای جزئی» یا منابع خارج از انجمن، برآورد شده است. ممکن است انجمن جهانی فولاد، در گزارشهای بعدی خود، اصلاحاتی در میزان تولید فولاد خام ایران در سال 2019 اعمال کند. با وجود این احتمال، آخرین گزارش این انجمن حاکی از رشد 30.1 درصدی تولید فولاد خام ایران در سال 2019 است.

ظرفیت سازی های صنعت فولاد ایران و اصلاح نظام تعرفه ای

سرمایهگذاری در صنعت فولاد ایران در سالهای گذشته، افزایش قابل قبولی داشته و ظرفیتسازی در این صنعت قابل توجه بوده است. این افزایش ظرفیت بود که در سال 98، وزارت صنعت را به این سمت سوق داد که بر صادرات صنعت سنگآهن، عوارض 25 درصدی وضع کند تا سنگ آهن تولیدشده با حرکت در مسیر زنجیره ارزش صنعت فولاد به محصولات با ارزشافزوده بیشتر تبدیل شود. بهنظر میرسد اگر این ظرفیتسازی در بخش معدنی زنجیره تأمین فولاد نیز صورت گیرد و در این حوزه سرمایهگذاری بیشتری شود، صنعت فولاد قادر خواهد بود، تندبادِ حوادث را که ناشی از ریسک تحریمها و همچنین ریسکهای بازار جهانی فولاد است، با موفقیت پشت سر گذارد.

در سال 2019، تولید فولاد خام در کشورهای مستقل مشترکالمنافع، کاهش ناچیز 0.5 درصدی را تجربه کرد و به 100.4 میلیون تن رسید. تولید فولاد خام در خاورمیانه نیز با افزایش 19.2 درصدی نسبت به سال 2018 به 45.3 میلیون تن رسید و ایران همچنان تولیدکننده بلامنازع فولاد در منطقه است.

تولید فولاد خام در ترکیه در سال 2019، 9.6 درصد کاهش یافت و به 33.7 میلیون تن رسید. باتوجه به اینکه صنعت فولاد در ترکیه، بر پایه استفاده از قراضه بنا نهاده شده است و با توجه به محدودیت تأمین قراضه، بهنظر میرسد که در سالیان آتی، تولید فولاد خام در ایران به راحتی از ترکیه پیشی بگیرد.

نیم نگاهی به بازار جهانی فولاد در سال 2020

علیرغم ریسکهای ظرفیت مازاد تولید فولاد در چین، جنگ تعرفهای در بازار فولاد، جنگ تجاری بین چین و آمریکا، کاهش تولیدات صنعتی در اتحادیه اروپا و تبعات هنوز باقیمانده ناشی از خروج انگلیس از اتحادیه اروپا، که به آنها اشاره کردیم، برآوردها در ماههای پایانی سال 2019، این بود که در سال 2020، بازار فولاد علیرغم وجود چالشها، وضعیت بهتری نسبت به سال 2019 داشته باشد. این امیدواری در نتیجه افزایش قابل توجه قیمتها در بازار محصولات فولادی در دو ماه پایانی سال 2019 ایجاد شده بود و فاز نخست توافق تجاری آمریکا و چین نیز حداقل از حیث روانی، در جهت حمایت از آن بود.

ظهور عامل تأثیری گذاری بر بازار فولاد به نام «کرونا»

با وجود این امیدواری، مولفه مجهولی که هیچکس وقوع آن را پیشبینی نمیکرد، به یکباره روی داد. این مولفه، شیوع ویروس مهلک و جدید کرونا در چین بود. چین علاوه بر این که بزرگترین تولیدکننده فولاد در دنیا است، بزرگترین مصرفکننده آن، و علاوه بر این بزرگترین واردکننده سنگ آهن در دنیا نیز است. مقصد حدود 70 درصد تجارت دریایی سنگآهن در دنیا، چین است. حتی پیش از شیوع ویروس کرونا، این نگرانی وجود داشت که کاهش رشد اقتصادی در چین، به کاهش تقاضا برای کالاها و در نتیجه کاهش قیمت آنها منجر شود و این موضوع دامن صادرکنندگان به چین، از جمله ایران را هم بگیرد. فراموش نکنیم که در همین سال 2019، رشد تولید ناخالص داخلی چین به ۶.۱ درصد رسید که پایینترین میزان از سال ۱۹۹۰ میلادی است!

شیوع ویروس کرونا و تبعات آن برای قیمت کالاها، از جمله محصولات فولادی و سنگ آهن، نشان داد که سلامت اقتصاد چین تا چه حد برای کل کشورهای دنیا مهم است؛ چرا که بزرگترین تولیدکننده، بزرگترین مصرفکننده نیز است و اگرچه چین به واسطه صادرات بیش از اندازهاش، اقتصاد دیگر کشورها را تحت فشار قرار داده، اما اخلال اساسی در مصرف کالاها در این کشور، میتواند تأثیراتی در ابعاد جهانی داشته باشد. موسسه «پلتس» برآورد کرده که شیوع ویروس کرونا در چین، باعث کاهش 43 میلیون تنی مصرف فولاد توسط این کشور در ماه فوریه 2020 میشود.

در کل، بیشترین تقاضای جهانی برای فولاد، از جانب صنعت ساختوساز است و این صنعت، مصرفکننده 51 درصد فولاد تولیدی در دنیا است. در چین نیز ساختوساز، متقاضی اصلی فولاد است و شیوع ویروس کرونا، صنعت ساختوساز در این کشور را از رونق انداخته است. به این مورد، باید محدودیتهای حمل و نقل و مسافرت به چین را نیز اضافه کرد. تا اواخر بهمن 98، مشخص شده که شیوع کرونا، افزایش موجودی انبارهای محصولات فولادی در چین را به همراه داشته و هم به دلیل این افزایش موجودی و هم به دلیل شیوع کرونا در استانهایی نظیر هوبئی که یکی از کانونهای تولید فولاد در چین است، تعدادی از تولیدکنندگان فولاد، تولید خود را کاهش دادهاند.

هر چقدر هم که چین خوب عمل کند و شیوع ویروس کرونا را به سرعت مهار کند، پیشبینی میشود که تبعات کرونا، تا چند ماه دامن بازار فولاد را بگیرد، اما پس از گذران این چند ماه، مجدداً تعادل جدیدی در بازار فولاد ایجاد خواهد شد.

موسسه «متال بولتن» رشد مصرف فولاد در جهان در سال 2019 را نسبت به سال 2018، 2.6 درصد برآورد کرده بود و پیش از شیوع ویروس کرونا، پیشبینی کرده بود که رشد مصرف فولاد در سال 2020، 1.9 درصد باشد. این رشد مصرف، چندان امیدوارکننده نیست، هرچند ممکن است کاهش تولید فولاد در برخی از نقاط دنیا، باعث شود تا بار دیگر قیمت فولاد در بازارهای جهانی سیر صعودی به خود بگیرد. «متال بولتن»، این رشد قیمت را برای سال 2021 پیشبینی کرده است.

در کل باید گفت، ویروس کرونا در سه ماهه نخست سال 2020، همچنان بزرگترین معضل بازار جهانی فولاد خواهد بود و پس از رفع این معضل که به نظر میرسد دولت چین با موفقیت آن را رقم خواهد زد، تعادل جدیدی در این بازار شکل خواهد گرفت. باید امیدوار بود که در این دوره تعادل جدید، قیمتها بالاتر از 9 ماه نخست سال 2019 باشد. در دوره شیوع سارس، قیمت کالاها پس از فروکش کردن شیوع این بیماری، افزایش قابل توجهی یافت.این امیدواری نزد برخی کارشناسان وجود دارد که تاریخ دوباره به همان شکل تکرار شود. با این وجود، باید گفت که شبح ویروس مرموز کرونا هم که کنار برود، بازار جهانی فولاد همچنان با ریسکهای دیرینه خود، دست و پنجه نرم خواهد کرد و در کوتاه مدت نباید انتظار جهش چشمگیر قیمتها نظیر سال 2016 و 2017 را داشت. گرچه نمیتوان با قطعیت گفت اما شاید شبح کرونا که کنار برود، دوره قیمتهای متوسط در بازار جهانی فولاد آغاز شود.