سال ۹۸ اقتصاد و سیاست ایران، چیزی که کم نداشته است، ریسک بوده است! با وجود همه این ریسکها، بازار بورس در همین سال، وضعیت بسیار پررونقی را تجربه کرده است. سود در این بازار کم نبوده است و برای برخی سهامداران، بازده قیمت سهام، جنبه رویایی و حتی تخیلی داشته است: بهعنوان مثال، قیمت سهام یک شرکت کوچک غذایی (نوش مازندران) از ابتدای مرداد تاکنون ۱۷ برابر شده است! چیلان در این گزارش تحلیلی، وضعیت شرکتهای سنگآهنی موجود در بورس را بررسی میکند. چشمانداز رشد قیمت سهام نمادهای معدنیِ کگل، کچاد، کنور و کگهر در ماههای آینده چگونه خواهد بود؟ سودآوری این سهمها چه تفاوتی با سال گذشته دارد و آیا سهامداران این سهمها باید انتظار رشد قیمت سهامشان را داشته باشند؟ همانگونه که خواهیم دید از آینده نرخ دلار تا وضعیت عوارض گمرکی سنگآهن، چالش قیمتی بین معدنیها و فولادیها و البته وضعیت شیوع ویروس مرموز کرونا بر سهام سنگآهنی تأثیر خواهد گذاشت.

به گزارش چیلان ، بررسی صورتهای مالی شرکتهای سنگآهنی حاضر در بازار سرمایه نشان میدهد که آنها از لحاظ عملیاتی، عملکرد قابل قبولی داشتهاند و سودسازی آنها نسبت به سال ۹۷ رشد داشته است.

سه شرکت معدنی و صنعتی گل گهر، معدنی و صنعتی چادرملو و توسعه معدنی و صنعتی صبانور، سال مالی منتهی به ۲۹ اسفند دارند و صورتهای مالی ۹ ماهه منتهی به ۳۰ آذر ۹۸ را منتشر کردهاند. شرکت سنگآهن گهر زمین، سال مالی منتهی به ۳۰ آذر دارد و گزارش عملکرد دوره نه ماهه منتهی به ۳۱ شهریور خود را منتشر کرده است. در نتیجه افزایش قابل توجه درآمدهای عملیاتی، سود خالص همه این شرکتها در دوره ۹ ماهه امسال، نسبت به دوره مشابه سال ۹۷، رشد داشته است. جدول زیر، میزان سود خالص این شرکتها به ازای هر سهم در دوره ۹ ماهه نخست سال جاری (EPS نهماهه آنها) و رشد این EPS نسبت به دوره مشابه سال قبل را نشان میدهد.

همانطور که جدول فوق نشان میدهد در سال ۹۸، تمام شرکتهای سنگآهنی، افزایش سود خالص قابل توجهی را تجربه کردهاند و از حیث عملیاتی، عملکرد آنها موفقیتآمیز بوده است. از بین این شرکتها، رشد سودآوری دو نماد کگهر و کنور بیشتر بوده که البته این امر در قیمت سهام آنها نیز تا حدی منعکس شده است.

قبل از آنکه به شرایط قیمت سهام سنگآهنی در ماههای آینده بپردازیم، باید رشد قیمت این سهمها را با شاخص کل بورس و همینطور شاخص کل هموزن مقایسه کنیم. با توجه به این رونق بورس در سال ۹۸ بدون اغراق استثنایی بوده است، بهتر است علاوه بر درنظر گرفتن شاخص کل بورس، شاخص کل هموزن را هم مدنظر قرار دهیم. برای درک حرکت کلی بازار سرمایه شاخص کل هموزن معیار بهتری نسبت به شاخص کل بورس است؛ چرا که تمام شرکتها در شاخص هموزن، تأثیر واحدی دارند و این شاخص، حرکت سهمهای کوچک و متوسط و در نتیجه کلیتِ بازار سهام را بهتر منعکس میکند.

در واقع، شرکتهای کوچک و متوسط، رشد قابل توجهی در ماههای اخیر داشتهاند و برای بررسی عقبماندگی قیمتی نمادهای مختلف، بهتر است که با شاخص کل هموزن نیز مقایسه صورت گیرد. نمودار زیر بازدهی سالانه سهام شرکتهای سنگآهنی را با شاخص کل بورس و شاخص کل هموزن مقایسه میکند.

همانطور که نمودار فوق نشان میدهد در دو نماد کگهر و کنور، بازده سالانه سهام بیش از رشد سالانه شاخص کل بورس بوده اما در دو نماد کگل و کچاد، بازده سهام به مراتب کمتر بوده و در واقع عقبماندگی قیمت این دو سهم کاملاً مشهود است.

در مقایسه با شاخص کل هموزن نیز عقبماندگی تمام این نمادهای معدنی مشهود است. این عقبماندگی از آن حیث اهمیت دارد که ریسک پایین سرمایهگذاری در شرکتهای تولیدکننده سنگآهن را نشان میدهد.

چشمانداز رشد قیمت سهام شرکتهای سنگآهنی در ماههای آینده

نخستین عاملی که بر قیمت سهام شرکتهای سنگآهنی تأثیر میگذارد، چالش قیمتی بین آنها و شرکتهای فولادی است. در چهار ماه نخست سال ۹۸، نرخ فروش هر تن کنسانتره توسط شرکتهای معدنی به شرکتهای تولیدکننده فولاد در داخل کشور، حداکثر ۱۴.۵ درصد شمش فولاد خوزستان، و نرخ فروش هر تن گندله، معادل ۲۱ درصد شمش فولاد خوزستان بود. از مرداد ماه به بعد، این نرخگذاری با توافق معدنیها و فولادیها تغییر کرد و نرخ فروش کنسانتره به ۱۶ درصد شمش فولاد خوزستان و نرخ فروش گندله به ۲۳.۵ درصد شمش فولاد خوزستان افزایش یافت. (گزارش تحلیلی چیلان در مورد چشمانداز رشد قیمت سهام فولادیها را از اینجا بخوانید.)

نرخ شمش فولاد خوزستان نیز تابع عرضه و تقاضا در بورس کالا است و مهمتر از همه اینکه همبستگی بسیار بالایی با نرخ دلار نیمایی دارد. سودسازی قابل توجه شرکتهای سنگآهنی در حالی در سال جاری صورت گرفته که خصوصاً در پاییز امسال به دلیل کنترل نرخ ارز در سامانه نیما، عمدتاً شاهد کاهش قیمت شمش فولاد بودیم. این روند از اواخر پاییز با رشد نرخ ارز و افزایش قیمتها در بورس کالا معکوس شد و انتظار میرود که سودآوری شرکتهای تولیدکننده سنگآهن در زمستان افزایش بیشتری هم تجربه کند.

علاوه بر این، فاصله بین قیمت کنسانتره و گندله در ایران با دنیا فاحش است و در ایران، قیمتها پایینتر از نرخهای جهانی است. از این حیث، نرخگذاری بین سنگآهنیها و فولادیها در آینده هر تغییری که کند، این تغییر به ضرر سنگآهنیها نخواهد نبود و این یک مولفه مثبت برای سنگآهنیها محسوب میشود. در واقع، اگر حرکت قیمتهای داخلی به سمت قیمتهای جهانی را ملاک بگیریم، این معدنیها خواهند بود که از نرخگذاری احتمالی در آینده سود میبرند.

مساله مهم دیگر، افزایش عوارض گمرکی صادرات سنگآهن از ۸ درصد به ۲۵ درصد است که از ابتدای مهرماه سال جاری صورت گرفت. وضع این عوارض کمسابقه بر صادرات سنگآهن باعث کاهش صادرات این محصول شد و افزایش سودآوری شرکتهای معدنی، با وجود افزایش عوارض که ماهیتاً به ضرر آنها است، صورت گرفته است. در واقع، افزایش نرخها در بازار داخلی در مجموع جور کاهش صادرات را کشیده است. شرکت سنگآهن گهر زمین صراحتاً در گزارش فعالیت دی ماه خود گفته است «با توجه به وضع عوارض ۲۵ درصدی بر صادارت مواد معدنی از مهرماه ۱۳۹۸، فروش صادراتی برای شرکت بازدهی مناسب نداشته است و ظرفیت باقیمانده در بازار داخلی به فروش میرسد».

وزارت صنعت از ابتدای بهمن، عوارض صادرات کرومیت، کنسانتره سرب و روی و همچنین عوارض صادرات مس را کاهش داده است. ممکن است در آینده به دلیل نیاز کشور به درآمدهای ارزی ناشی از صادرات غیرنفتی، عوارض صادرات سنگآهن کاهش یابد. کاهش صادرات نفت باعث شده که نیاز کشور به صادرات غیرنفتی افزایش یابد و در نتیجه، کاهش عوارض گمرکی صادرات سنگآهن، دور از ذهن نیست. چیزی که قطعی است، این است از نظر صادرات، سنگآهنیها فعلاً در سناریوی بدبینانه هستند و هر تغییر وضعیتی در عوارض صادراتی به نفع آنها است. از این نظر نیز سهام سنگآهنی، پتانسیلهای خوبی برای رشد در ماههای آینده دارند.

مورد دیگری که باید به آن اشاره کرد، نرخ دلار است. سود تولیدکنندگان سنگآهن با افزایش نرخ ارز نیمایی افزایش مییابد و این مولفه و رونق معاملات فولادیها در بورس کالا نیز در حال حاضر، بابِ میل این شرکتها است. در مورد آینده نرخ ارز در سامانه نیما هم باید گفت که علیرغم افزایش نسبی نرخ ارز نیمایی و افزایش قیمت محصولات فولادی در بورس کالا در هفتههای اخیر، شاهد افزایش تقاضا برای خرید محصولات فولادی و پیشی گرفتن تقاضا از عرضه هستیم که این امر توأمان به معنای افزایش سود تولیدکنندگان فولاد و سنگآهن است. مانورِ تقاضا در بورس کالا، همزمان به این معنا است که تصور معاملهگران، افزایش نسبی نرخ ارز در ماههای آینده است و به همین دلیل سعی دارند، بیش از نیاز واقعی خود در بورس کالا، محصولات فولادی خریداری کنند.

عامل دیگری که باید به آن توجه شود، شیوع ویروس مرموز کرونا است. شیوع ویروس کرونا، کاهش جدی قیمت بسیاری از کالاها از نفت و مس گرفته تا سنگآهن و حتی محصولات کشاورزی را درپی داشته است. چین مقصد دوسومِ تجارت دریایی سنگآهن در دنیا است. در روز دوشنبه چهاردهم بهمن که نخستین روز کاری بازارها در چین پس از تعطیلات سال نوی چینی بود، قیمت سنگآهن در بورس کالای دالیان، بیشترین مقدار مجاز کاهش روزانه (کاهش ۸ درصدی) را تجربه کرد.

قیمت سنگآهن با خلوص ۶۲ درصد در چین در حال حاضر به زیر ۸۱ دلار به ازای هر تن رسیده است. در یک هفته پس از اتمام تعطیلات سال نوی چینی، قیمت سنگ آهن در بورس کالای دالیان، ۱۱ درصد کاهش یافت که این بیشترین میزان کاهش قیمت هفتگی، از ماه اوت سال گذشته میلادی است. حدود ۹۰ درصد بنادر واردات سنگآهن در چین در استانهایی قرار دارند که محدودیتهای مسافرتی در قبال آنها اتخاذ شده یا تعطیلات سال نوی چینی در آنها تمدید شده است. برخی گزارشها حاکی از این است که تعدادی از تولیدکنندگان فولاد در چین به دلیل مشکلات حمل و نقل و کاهش شدید ساخت و ساز در چین، میزان تولید فولاد خود را تا ۲۰ درصد کاهش دادهاند. این به معنای کاهش تقاضا برای سنگآهن و کاهش قیمت آن است.

با وجود تبعات ویرانگر ویروس کرونا برای قیمت کالاها، تاکنون بازار بورس ایران و همینطور قیمت سهام شرکتهای تولیدکننده سنگآهن تحت تأثیر دومینوی اقتصادی کرونا قرار نگرفته است. اگر چین موفق شود هرچه سریعتر بحران کرونا را جمع کند (که احتمال این موضوع بالا است)، این نگرانیِ شرکتهای معدنی نیز رفع میشود. با وجود این باید گفت که در حال حاضر، عمده فروش شرکتهای معدنی در داخل کشور صورت میگیرد و به دلیل رشد نسبی نرخ ارز نیمایی، قیمت محصولات فولادی در بورس کالا راضیکننده است و معدنیها هم از این قیمتها نسبتاً بالا، سود خواهند برد.

همه این قطعات پازل را که کنار هم قرار دهیم پی میبریم که وضعیت سهام سنگآهنی در ماههای آینده بهتر از وضعیت فعلی خواهد بود. هریک از سه موردِ افزایش نسبی نرخ ارز، کاهش عوارض صادرات سنگآهن به دلیل نیاز دولت به صادرات غیرنفتی و نزدیکتر شدن قیمت کنسانتره و گندله در ایران به قیمتهای جهانی که روی دهد، وضعیت سودآوری سنگآهنیها به طرز بااهمیتی تغییر میکند؛ ضمن اینکه باید تأکید کرد در شرایط فعلی نیز این شرکتهای معدنی، عملکرد عملیاتی خوبی داشتهاند. در کنار این عوامل بنیادی، عقبماندگی دو سهم بزرگ سنگآهنی (کگل و کچاد) از رشد کلی بازار بورس، ظرفیتهای بزرگی برای آنها ایجاد کرده است. در کل، سهامداران این شرکتها باید انتظار روزهای بهتری را داشته باشند.

- چادرملو با نیروگاه خورشیدی خضرآباد، صنعت را سبز میکند

- نیروگاه خورشیدی خضرآباد چادرملو، تیرماه به بهرهبرداری میرسد

- ستارهای درخشان در بازار سرمایه

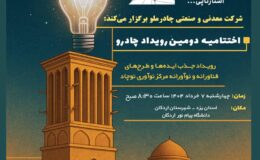

- گام مهم چادرملو در مسیر نوآوری/ اردکان هفتم خرداد میزبان رویداد چادرو

- نوید روزهای روشن در “معدنی و صنعتی چادرملو”/ نشانههایی از رشد پدیدار شد

- کارنامه درخشان چادرملو با وجود محدودیت انرژی

- بومیسازی محور توسعه پایدار “کچاد”/نوسازی ناوگان معدن و هوشمندسازی عملیات معدنی

- در مجمع «کچاد» چه گذشت؟

- کگهر ۳۲۰ تومان سود تقسیم کرد

Warning: count(): Parameter must be an array or an object that implements Countable in /home/chilanon/public_html/wp-content/themes/chilan/class/template/WPTemplate.php on line 1984

محمدکاظم صباغی هرندی

مدیر ارشد خدمات فنی و پشتیبانی شرکت فولاد مبارکه

مهندس طهمورث جوانبخت

مدیرعامل شرکت مجتمع فولاد خراسان

عطاالله معروفخانی

مدیرعامل شرکت فولاد هرمزگان

اکبرگلبو

مدیرعامل شرکت بینالمللی مهندسی سیستمها و اتوماسیون(ایریسا)

اردشیر فاضلی

مدیرعامل شرکت بازرگانی معادن و صنایع معدنی ایران (ایمیکو)