در یک سال اخیر، بازدهی هیچیک از بازارهای موازی، حتی به اندازه کسری از بازدهی بازار بورس نبوده است. تنها از ابتدای سال جاری تاکنون، رشد شاخص کل بورس ۱۳۹ درصد بوده و در آخرین عرضه اولیه بازار سهام، که در هشتم بهمن صورت گرفت، حدود یک میلیون و ۲۰۰ هزار کُد بورسی شرکت کردند! این نشاندهنده تب بالای بازار بورس در این روزها است. عملکرد شرکتهای فولادی بورسی چگونه بوده است؟ آیا فولادیها همچنان گزینه مناسبی برای سرمایهگذاری هستند؟ عملکرد آنها در مجموع سال ۹۸ چگونه خواهد بود؟ گزارش تحلیلی چیلان را تا انتها بخوانید تا پاسخ این سوالات را دریابید.

به گزارش چیلان ، یکی از مهمترین معیارها برای ارزیابی موفقیت یک شرکت در بازار سرمایه، ارزیابی سود (یا زیان) خالص تولیدشده توسط آن است. از نظر میزان و رشد سود خالص، شرکتهای فولادی در مجموع عملکرد موفقی در نُه ماه نخست سال ۹۸ داشتهاند و علیرغم تحریمها، سود خالص بیشتر شرکتهای فولادی، روند صعودی داشته است. جدول، زیر سود خالص هر سهمِ شرکتهای فولادی (یا EPS آنها) را در دوره ۹ ماهه سال ۹۸ و میزان رشد آن را نسبت به سود خالص ۹ ماهه آنها در سال ۹۷ نشان میدهد.

همانطور که جدول فوق نشان میدهد عملکرد شرکتهای فولادی در حوزه سودآوری در نه ماهه نخست سال جاری در مجموع قابل قبول بوده است. معیاری دیگری که به قصد سرمایهگذاری، در ارزیابی سهام باید مدنظر قرار گیرد، چشمانداز رشد قیمتی سهم در آینده است. بسیاری از شرکتهای بورسی، رشد قیمت چشمگیری را در ماههای اخیر تجربه کردند و در برخی نمادها، قیمت سهام فراتر از معیارهای ارزندگیِ ذاتی بالا رفته و به بیان دیگر، (در برخی نمادها) حبابِ قیمتی شکل گرفته است. در چنین شرایطی، عقبماندگیِ قیمت یک سهم از رشد بازار، یک خصیصه مثبت محسوب میشود، چرا که این عقبماندگی هم پایین بودن ریسکِ سرمایهگذاری را نشان میدهد و هم تا حدی حاکی از پتانسیلِ رشدِ قیمت سهم در آینده است.

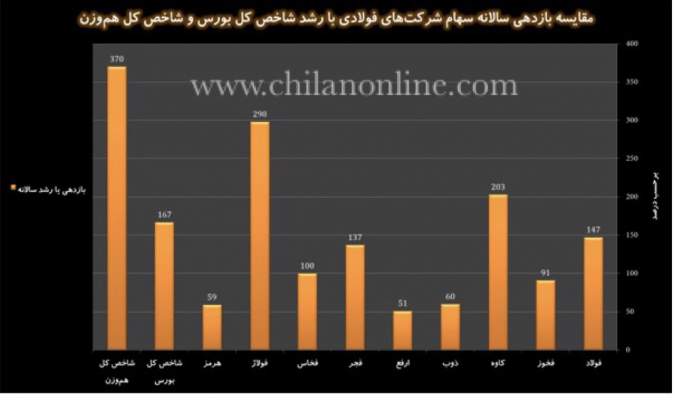

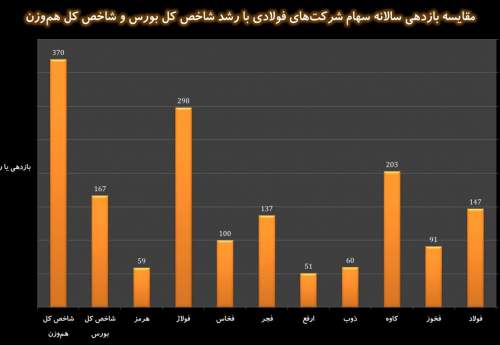

بنابراین، برای سنجش ارزندگی سهام شرکتهای فولادی، یک راه این است که بازدهی آنها را در یک سال اخیر، با رشد شاخص کل بورس و حتی شاخص کل هموزن مقایسه کنیم. در شاخص کل هموزن، همه شرکتهای پذیرفتهشده در بورس (چه شرکتهای بزرگ و چه کوچک)، وزنی برابر در محاسبه شاخص دارند و شاخص کل هموزن، اصولاً معیار مناسبتری برای سنجش عقبماندگیِ رشد قیمت یک سهم نسبت به رشد کلیتِ بازار است. اما در مقابل در شاخص کل بورس، وزن شرکتهای بزرگتر بیشتر است. نمودار زیر، بازدهی سالانه شرکتهای فولادی را با میزان رشد شاخص کل بورس و همینطور شاخص کل هموزن مقایسه میکند. (نماد کویر، چون هنوز یک سال از عرضه اولیه آن نمیگذرد، در محاسبات آورده نشده است.)

همانطور که از این نمودار پیداست، تنها بازدهی قیمت سالانه سهام در دو شرکت فولاد آلیاژی ایران و فولاد کاوه جنوب کیش، بیش از شاخص کل بورس بوده و رشد قیمت سهام همه شرکتهای فولادی از رشد شاخص کل هموزن، کمتر بوده است. تعداد قابل توجهی از نمادهای فولادی، عقبماندگی زیادی نسبت به شاخص کل و شاخص هموزن دارند و این بدان معناست که سرمایهگذاری در آنها، ریسک چندانی ندارد.

قابل ذکر است که در بازار بورس، عقبماندگیها معمولاً در درازمدت جبران میشود. سهام بسیاری از شرکتهای فولادی در حال حاضر در قیمتهایی زیرِ ارزشِ ذاتی آنها معامله میشود و دیر یا زود در بازار سرمایه، قیمت سهام به قیمتها ذاتی میل میکند.

چشمانداز رشد قیمت سهام شرکتهای فولادی

بررسی دقیق بازار به ما نشان میدهد که بسیاری از شرکتهای فولادی احتمالاً در ماههای پیشرو، رشد قیمت سهامِ قابل قبولی را تجربه کنند. عقبماندگی آنها نسبت به رشد بازار، آنها را به گزینههایی جذاب برای سرمایهگذاری تبدیل کرده است.

علاوه بر این، در فصل پاییز دلایلی وجود داشت که باعث شد تا میزان سود خالص شرکتهای فولادی، نسبت به تابستان و بهار امسال، کاهش یابد. در فصل پاییز شاهد افت قیمت کالاها در سطح بازار جهانی بودیم و کنترل نرخ دلار در سامانه نیما، افت قیمتها در بورس کالا و بازار داخلی را به همراه داشت. این دو عامل، کاهش سود خالص بسیاری از شرکتهای فولادی در سهماهه سوم سال ۹۸ را به دنبال داشت. نمودار زیر به خوبی، کاهش سود خالص هر سهمِ شرکتهای فولادی در فصل پاییز، نسبت به تابستان یا بهار امسال را نشان میدهد.

عامل کنترل و افت نرخ دلار در سامانه نیما هماکنون در فصل زمستان رفع شده و شرکتهای فولادی معاملات بسیار خوبی در بورس کالا دارند. در زمستان، وضعیت قیمت کالاها در بازارهای جهانی بهتر شد و احتمالاً بهزودی با برطرف شدن سایه ویروس کرونا از سر بازار جهانی، وضعیت قیمتها تقویت خواهد شد. در دیماه، وضعیت فروش بسیاری از شرکتهای فولادی بهتر از آذرماه بوده است. در واقع، انتظار میرود سودسازی شرکتهای فولادی در زمستان امسال بهتر از پاییز باشد و این باعث خواهد شد تا پوشش سود شرکتهای فولادی در کل سال ۹۸، وضعیت مناسبی داشته باشد.

احتمالاً عملکرد شرکتهای فولادی در زمستان بهگونهای باشد که انتظارات سهامداران آنها را برآورده کند. در فصل پاییز هم، علیرغم وجود عواملی که به آن اشاره کردیم، وضعیت سودسازی شرکتهای فولادی بهتر از رقیب دیرینه آنها، یعنی پالایشیها بود. در کل، پیشبینی میشود که در ماههای آینده سهامداران شرکتهای فولادی، میوه صبر خود را بچینند و سهام این گروه، رشد قیمت خوبی را تجربه کند.

- چگونه میتوانیم از کمبودها عبور کنیم؟/ پایداری در صنعت آهنسازی، از دغدغهها تا راهکارها/ چگونه میتوانیم بهینهسازی را در صنایع آهنسازی تحقق بخشیم؟

- اعطای لوح و تندیس ملی «سما» به فولاد کاوه جنوب کیش

- اعطای نشان ملی «هاتف» به فولاد کاوه جنوب کیش

- کسب نشان دو ستاره تعالی HSE توسط فولاد کاوه جنوب کیش

- درآمد صادراتی «کاوه» ۵۴ درصد افزایش یافت

- راهاندازی سامانه پیچیده «جبران ساز توان راکتیو» توسط متخصصان SKS بدون حضور خارجی ها

- افزایش چشمگیر تولید، دستاورد آیندهنگری فولاد آلیاژی ایران

- راهاندازی واحد دوم آبشیرینکن RO1 فولاد کاوه بدون حضور خارجیها

- اعطای نشان و تندیس ویژه تعالی HSE به کاوه جنوب کیش / SKS نخستین تولیدکننده شمش فولادی حائز نشان و تندیس ویژه تعالی HSE کشور

محمدکاظم صباغی هرندی

مدیر ارشد خدمات فنی و پشتیبانی شرکت فولاد مبارکه

مهندس طهمورث جوانبخت

مدیرعامل شرکت مجتمع فولاد خراسان

عطاالله معروفخانی

مدیرعامل شرکت فولاد هرمزگان

اکبرگلبو

مدیرعامل شرکت بینالمللی مهندسی سیستمها و اتوماسیون(ایریسا)

اردشیر فاضلی

مدیرعامل شرکت بازرگانی معادن و صنایع معدنی ایران (ایمیکو)