صنعت و تولید فولاد به عنوان یکی از موتورهای محرک اقتصادی کشور به شمار میآید و سهم قابل توجهی را جهت رسیدن به رشد اقتصادی ۸ درصدی در برنامه ششم توسعه ایفا میکند. از اینرو، بررسی وجود یا عدم وجود مزیت نسبی و رقابت پذیری در صنعت فولاد لازم است مورد بررسی قرار گیرد.

World Steel Dynamics که از بزرگترین شرکتهای تحلیل بازار فولاد است، در مارچ ۲۰۱۶ رتبه بندی شرکت های فولادسازی جهان را ارائه نمود. در این رتبه بندی شرکت ایرانی فولاد مبارکه اصفهان در رتبه چهاردهم جهان قرار گرفته است. مدل رتبهبندی ارائه شده توسط این شرکت بر اساس ۲۳ شاخص از جمله ظرفیتبا وزن نسبی ۶%، ظرفیت توسعه با وزن نسبی ۵%، موقعیت مکانی نسبت به بازارهای با رشد بالا با وزن نسبی ۳%، موقعیت مکانی نزدیک به مشتریان با وزن نسبی ۳%، قیمتگذاری انرژی در بازار داخلی با وزن نسبی ۶%، تولید محصولات با ارزش افزوده با وزن نسبی ۵%، هزینههای تبدیل با وزن نسبی ۵%، هزینههای انرژی با وزن نسبی ۳%، کوشش در کاهش هزینهها با وزن نسبی ۵%، بهرهبرداری از تکنولوژی پیشرفته با وزن نسبی ۶%، معادن سنگ آهن با وزن نسبی ۵%، معادن زغال سنگ کک شو با وزن نسبی ۴%، موقعیت مکانی جهت تامین مواد اولیه با وزن نسبی ۴%، هزینههای نیروی کار با وزن نسبی ۲%، بهرهمندی از کارگران ماهر و خلاق با وزن نسبی ۲%، میزان بدهی مربوط به کارگران بازنشسته با وزن نسبی ۲%، میزان سود آوری با وزن نسبی ۶%، ترازنامه شرکت با وزن نسبی ۵%، تهدید از جانب رقبای نزدیک با وزن نسبی ۵%، محیطزیست و ایمنی با وزن نسبی ۴%، صنایع پایین دستی با وزن نسبی ۶%، اتحادها، معاهده ها و سرمایهگذاری های مشترک با وزن نسبی ۶%، ریسکهای کشوری با وزن نسبی ۲% صورت میپذیرد.

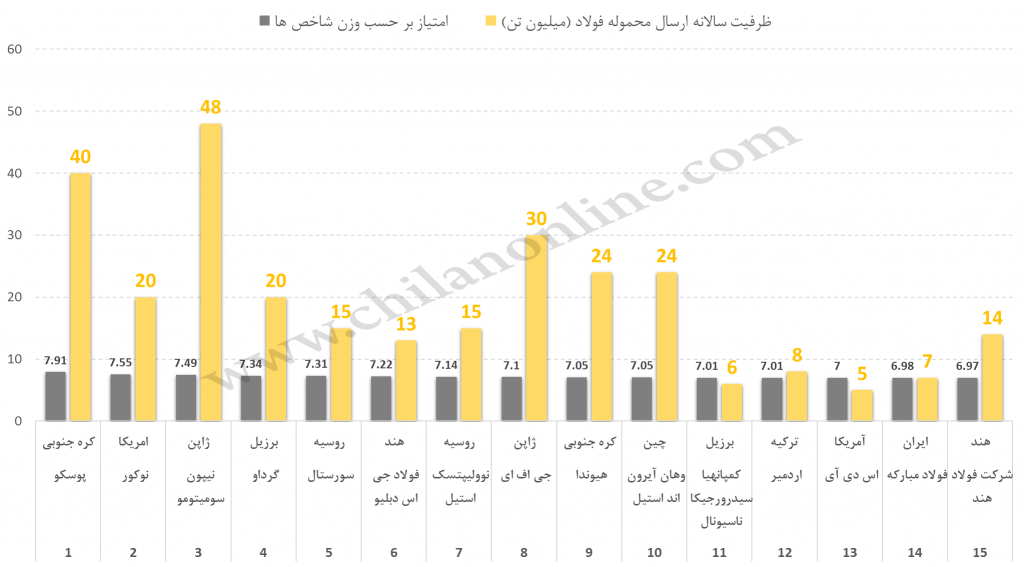

بر اساس هر یک از این شاخصها بدون توجه به وزن آنها، با مطالعات و بازدیدهای میدانی از شرکتهای فولادی، در طیف امتیازدهی ۱ تا ۱۰، که امتیاز ۱ حداقل و امتیاز ۱۰ حداکثر مطلوبیت را نشان میدهد، امتیاز شاخصها مشخص میگردد. در مرحله آخر، امتیاز کلی هر شرکت از مجموع ضرب امتیاز هر شاخص در وزن نسبی آن بدست میآید. در نمودار (۱) رتبهبندی ۱۵ شرکت برتر فولادسازی جهان نمایش داده شده است.

نمودار ۱- رتبهبندی شرکتهای فولادسازی جهان توسط شرکت World Steel Dynamics

یک نکته در این رتبه بندی این است که ایران با داشتن ذخایر غنی معدنی، دسترسی به انرژی ارزان، نیروی کار ماهر و ارزان و …. رقابتپذیری کمتری نسبت به کشورهای منطقه داشته است. این در حالی است که شرکت فولادسازی جی اس دابلیو هند با ظرفیت ۱۳ میلیون تن فولاد (امتیاز ۷.۲۲-رتبه ۶) و شرکت فولاد سازی اردمیر ترکیه با ظرفیت ۸ میلیون تن فولاد (امتیاز ۷.۰۱-رتبه ۱۲) قرار دارد.

در اینجا لازم است عوامل تشکیل دهنده و موثر بر رقابتپذیری صنعت فولاد بررسی گردد. در رتبه بندی فوق، اگرچه ایران در برخی از شاخصها مانند موقعیت مکانی نزدیکی به مشتریان، معادن سنگ آهن و هزینههای انرژی از رقابتپذیری بالاتری نسبت به دوشرکت دیگر منطقه برخوردار است اما در شاخصهای تولید محصولات با ارزش افزوده، هزینه های تبدیل، بهرهمندی از کارگران ماهر و خلاق و ریسکهای کشوری از امتیازات پایینتری نسبت به شرکت اردمیر و جی اس دابلیو برخوردار است. در دیگر شاخصهای رقابتپذیری صنعت فولاد این سه شرکت از طیف امتیازی یکسانی برخوردار هستند.

شاخصهایی که منشا عدم رقابتپذیری در صنعت فولاد ایران شده است:

۱- شاخص تولید محصولات با ارزش افزوده

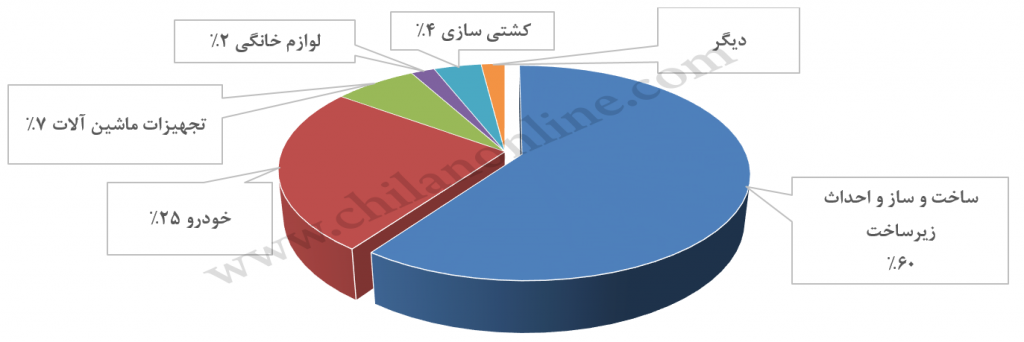

تشکیل سبد محصولات متنوع با ارزش افزوده، یکی از ضروریات صنعت فولاد ایران است. مطابق نمودار (۲) از کل فولاد مصرف شده در دنیا، فولادهای ساختمانی %۵۰ تا۶۰ % ، خودرو و صنایع وابسته به آن ۲۵%، تجهیزات و ماشینآلات ۶% تا ۷ % ، کشتی سازی ۳% تا ۴%، لوازم خانگی ۲% را به خود اختصاص دادهاند.

از نمودار (۲) این نکته بر میآید که مصرفکنندگان فولاد در دنیا نیازمند یک سبد محصولات متنوع فولادی هستند. این در حالی است که صنعت فولاد در ایران تمرکز اصلی خود را به تولید فولادهایی با ارزش افزوده نسبتاً پایین معطوف کرده و در صورت ایجاد رکود در یکی از بازارهای هدف، نظیر آنچه که در بازار مسکن در حال حاضر رخ داده است، این صنعت با مشکلات جدی روبهرو خواهد شد.

نمودار ۲- میزان مصرف فولاد تولید شده دنیا در بخشهای مختلف سال ۲۰۱۴/۲۰۱۵

شرکت جی اس دابلیو هند و اردمیر ترکیه سبد متنوعی، از محصولات ساده ساختمانی گرفته تا قطعات خودرو با تکنولوژیهای نوین را به مشتریان خود عرضه میکنند. در حالی که فولاد مبارکه ایران با سبد محصولات فولادی همچون ورق آجدار، ورق قلع اندود، ورق گالوانیزه، ورق رنگی، محصولات گرم نورد شده، محصولات اسیدشویی شده و محصولات سرد نورد شده دارای تنوع تولید کمتری نسبت به دو رقیب منطقهای خود است. طبیعتاً دولت ایران نیز مانند سایر رقبا در منطقه میبایست برنامه تولیدات محصولات متنوع فولادی با ارزش افزوده را در دستور کار خود قرار دهد.

علاوه بر این، تولید محصولات فولادی با ارزش افزوده بالا، طبیعتاً سود آوری بیشتری را برای این صنعت به ارمغان خواهد آورد و به توسعه پایدار این صنعت کمک بیشتری خواهد کرد. بنابراین میتوان اینگونه نتیجهگیری کرد که افزایش تنوع در محصولات فولادی تولید شده در داخل کشور، یکی از نیازمندیهای اصلی صنعت فولاد ایران می باشد.

۲- صنایع پایین دستی

همان طور که در نمودار (۲) نمایش داده شد، در سال ۲۰۱۵/۲۰۱۴ بیش از ۵۰ % مصرف فولاد جهان در بخش ساخت و ساز (ساختمان) و حدود ۲۵% آن به بخش خودروسازی اختصاص داشته است. در کشور ایران نیز بیش از ۶۰% مصرف فولاد در مقاطع عریض و طویل است، که بیشتر آن صرف مصارف ساختمانی میشود. با این تفاسیر بدیهی است که ساخت و ساز (ساختمان) و صنایع خودروسازی رابطه مستقیم با صنعت فولاد دارد و ایران نیز از این امر مستثنا نمی باشد، پس با بررسی روند ساخت و ساز و تولید خودرو در چند سال گذشته ایران، دلایل کاهش امتیاز فولاد مبارکه نسبت به فولادسازی جی اس دابلیو هند و اردمیر ترکیه در شاخص صنایع پایین دستی فولاد نمایان میگردد.

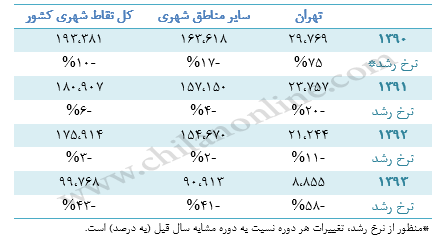

جدول ۲- تعداد پروانههای احداث ساختمان مسکونی در نقاط شهری کشور طی سال ۱۳۹۰-۱۳۹۳

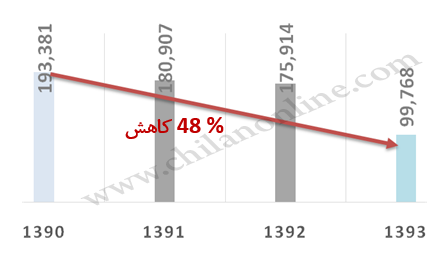

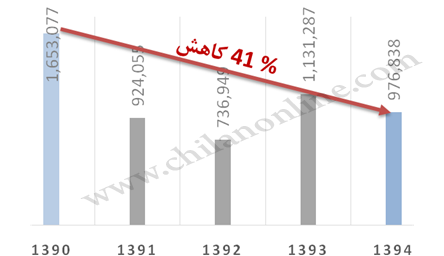

در جدول (۲) تعداد پروانههای احداث ساختمان مسکونی در نقاط شهری کشور طی سالهای ۱۳۹۰ الی ۱۳۹۳ نمایش داده شده است. ملاحضه میشود که از سال ۱۳۹۰ صنعت ساختمان سازی سیر نزولی و رشد منفی را سالانه تجربه کرده است. میزان نرخ رشد پروانه احداث ساختمان مسکونی در سال ۱۳۹۳ نسبت به سال ۱۳۹۲ نشان میدهد که در تهران با کاهش ۵۸%، در سایر مناطق شهری با کاهش ۴۱% و در کل نقاط شهری کشور با کاهش ۴۳%، ساخت و ساز دچار رکود شده است، همچنین میزان صدور پروانه احداث ساختمان مسکونی از سال ۱۳۹۰ تا ۱۳۹۳، ۴۸% کاهش داشته است (نمودار ۳).

نمودار ۳- میزان صدور پروانههای احداث ساختمان مسکونی در نقاط شهری کشور طی سال های ۱۳۹۰-۱۳۹۳

همچنین در بخش خودروسازی، طی چهار سال گذشته صنایع خودروسازی ایران نواسانات تولید زیادی را تجربه کرده است، این در حالی است که بخش خودروسازی یک چهارم مصرف فولاد جهان را به خود اختصاص داده است. میزان تولید خودرو در سال ۱۳۹۴ نسبت به سال ۱۳۹۳، ۱۳.۵% کاهش داشته است.

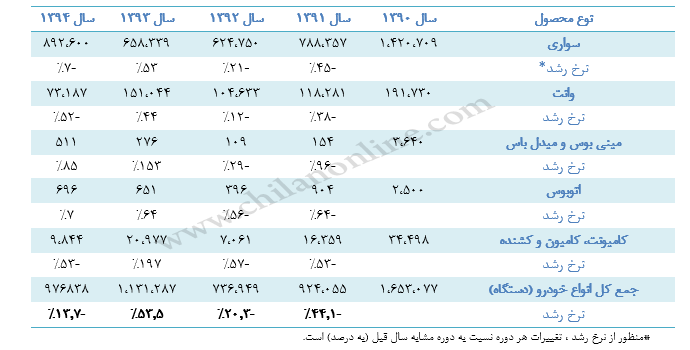

جدول ۳- میزان تولید انواع خودرو طی سال ۱۳۹۰-۱۳۹۴

با توجه به نمودار (۴) نرخ رشد تولید خودرو در ایران در سال ۱۳۹۴ نسبت به سال ۱۳۹۰، ۴۱% کاهش داشته است.

نمودار ۴- جمع کل تولید انواع خودرو (دستگاه) طی سالهای ۱۳۹۰ -۱۳۹۴

همان طور که شرح داده شد، بخش ساخت و ساز و مسکن به عنوان بزرگترین بخش مصرف کننده فولاد ایران، در رکود عمیقی فرو رفته است و میبایست تمهیداتی جهت بهبود این حوزه، اتخاذ گردد. یکی از این تمهیدات میتواند حمایت مالی و قانونی جهت پررنگتر شدن نقش بخش خصوصی در اقتصاد کشور و به ویژه بخش مسکن باشد، ضمن اینکه دراین میان موانع حضور سرمایه گذاران خارجی نیز باید مرتفع گردد و از فرصت ایجاد شده پس از برجام، به بهترین نحو استفاده نمود. علاوه بر حمایت از بخش عرضه باید تسهیلات ویژهای نیز به بخش تقاضا اختصاص داده شود، دولت میتواند وامهای بین المللی دریافت کند و با تزریق این منابع به بانکهای کشور، تسهیلاتی با سود کم را در اختیار متقاضیان خرید مسکن قراردهد، زیرا برای بهبود بازار مسکن علاوه بر پشتیبانی از بخش عرضه تقاضا نیز باید رشد یابد و با ایجاد تعادل میان این دو بخش، رونق به بازار مسکن و صنایع بالادستی آن باز میگردد. جهت رونق بخشیدن به بازار مسکن و به تبع صنایع بالادستی آن، بانک مرکزی ایران اخیراً با شکلگیری سه ابزار جدید تامین مالی در این بخش موافقت کرده است.

۳- شاخص هزینههای تبدیل

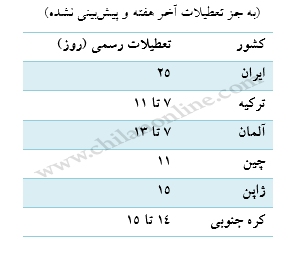

هزینههای تبدیل، هزینههایی هستند که به لحاظ دارا بودن قانون مصوب، تولیدکننده ایرانی از قبل آگاه است که چه هزینههایی برای تبدیل مواد به محصول، به طور مشخص بر عهدهاش است که از آن جمله میتوان به تعطیلات رسمی، مرخصی با حقوق کارکنان، ساعات کاری سالانه، سهم قابل پرداخت تامین اجتماعی توسط کارفرمایان اشاره کرد.

بررسیها نشان میدهد که ایران یکی از بالاترین میزان تعطیلات رسمی دنیا را دارا است. تعطیلات رسمی ۲۵ روزه ایران به علاوه تعطیلات آخر هفته و تعطیلیهای پیشبینی نشده ناشی از آلودگی هوا و بینالتعطیلی، عملاً سبب میشود که نیروی کار ایران، کمترین ساعات مفید کار را داشته باشد.

جدول ۴- نمایش میزان تعطیلات رسمی کشورهای مختلف

این در حالی است که تولیدکننده ایرانی موظف است حقوق و مزایای نیروهای خود را به صورت کامل پرداخت نماید. بررسیها در شاخص “تولید به ازاء هر نفر نیروی استخدامی بنگاه” نشان میدهد که در معادن مس ایران، مکزیک و شیلی این شاخص به ترتیب برابر ۳۵، ۱۶۰ و ۱۰۰ تن بر نفر است و در فولاد ایران، بین ۳۰۰ تا ۴۰۰ تن بر نفر میباشد که تقریباً نصف نرم جهانی آن است، به این ترتیب متوسط هزینه نیروی کار در هزینه نهایی بنگاه به مراتب بیش از رقبای خارجی خواهد بود. از سوی دیگر، علاوه بر تعداد بالای روزهای تعطیل، در کنار اختلاف زمانی خصوصاً تفاوت تعطیلات پایان هفته، موجب شده که ارتباطات تولیدکننده صنعتی ایران با تامینکنندگان جهانی، مواد اولیه، بسیار کمتر از صنعتگران کشورهای دیگر باشد.

نکته حایز اهمیت دیگر این است که تعداد روزهای مرخصی سالانه با حقوق کارکنان در ایران ۳۰ روز است، در حالی که در کشورهای دیگر از جمله چین ۵ تا ۱۰ روز، ترکیه ۱۴ تا ۲۶ روز، کره جنوبی ۱۹ روز و آلمان ۲۰ روز است.

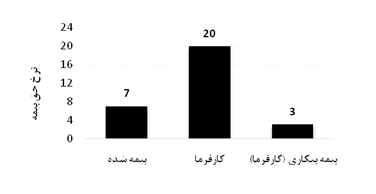

در همین حال سهم قابل پرداخت تامین اجتماعی توسط کارفرمایان نیز یکی دیگر از هزینه های تبدیل واحدهای تولیدی است؛ بر اساس قانون تأمین اجتماعی ایران، (ماده ۲۸ و تبصره ۱ آن) حق بیمه ۳۰ % مزد یا حقوقی می باشد که ۷ % آن توسط بیمهشده و ۲۳ % توسط کارفرما تأمین میگرد. در این قانون در خصوص اینکه چه مقادیری، جهت بیمه بازنشستگی و ازکارافتادگی،حادثه ناشی از کار و … صرف میشود، تفکیکی صورت نگرفته است (نمودار ۵). در حالی که در کشور ترکیه بیمه بازنشستگی، از کارافتادگی و بازماندگان حداقل ۲۰ % است.

نمودار ۵- نرخ پرداخت حق بیمه در ایران

از دیدگاه اقتصادی، افزایش بهرهوری در کوتاه مدت یا با اقدامات شتابزده امکانپذیر نیست چراکه در این امر عوامل اجتماعی، فرهنگی و اقتصادی زیادی دخالت دارند. برخی از اقتصاددانان معتقدند که مشکل پایین بودن بهرهوری در ایران صرفاً با کم و زیاد شدن چند روز تعطیلات حل نمیشود. متأسفانه طی چند سال گذشته فضای کار و تولید در کشور با فضای سیاسی آمیخته شده است و این خود یکی از دلایلی است که باعث افزایش هزینههای تبدیل در کشور میگردد. پس عواملی همچون تعطیلات رسمی، مرخصی با حقوق کارکنان، ساعات کاری سالانه و سهم قابل پرداخت تامین اجتماعی توسط کارفرمایان در افزایش هزینههای تبدیل صنایع ایران موثر است و این عوامل منجر به کاهش رقابتپذیری فولاد مبارکه اصفهان در شاخص هزینههای تبدیل نسبت به فولاد ترکیه و هند شده است.

۴- شاخص بهرهمندی از نیروی کار ماهر و خلاق

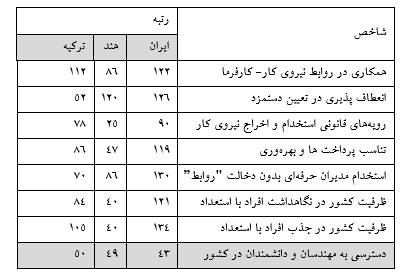

مزیت رقابتی حاصل از نیروی انسانی از این حیث مورد اهمیت است که دوام و پایداری بیشتری نسبت به سایر مزیتهای رقابتی دارد و مدت زمان بیشتری لازم است تا رقبا بتوانند این مزیتهای رقابتی را تقلید نمایند. بر اساس گزارش رقابتپذیری جهانی سال ۲۰۱۵، ایران در شاخص کارایی بازار نیروی کار مطابق جدول (۵) در تمام شاخصها به جز شاخص ” دسترسی به مهندسان و دانشمندان در کشور”، در رتبه پایینتری نسبت به کشور هند و ترکیه قرار دارد. به همین علت، ایران در شاخصهای رقابتپذیری فولاد نظیر بهرهمندی از نیروی کار ماهر و خلاق در صنعت فولاد خود، از رقابتپذیری پایینتری برخودار است.

جدول ۵- شاخصهای رقابت پذیری بازار نیروی کار سه کشور ایران، ترکیه و هند (سال ۲۰۱۵)

– شاخص ریسکهای کشوری

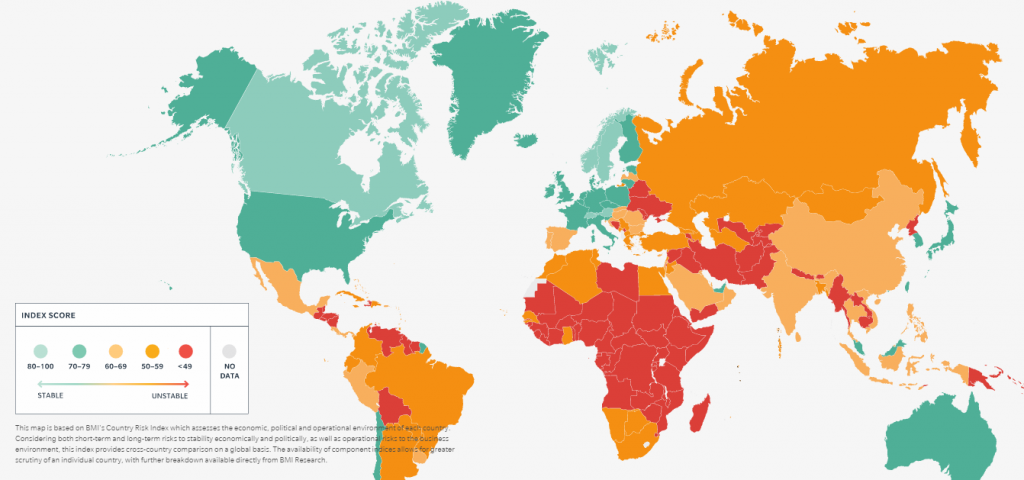

تخصیص امتیاز ۳ در شاخص ریسکهای کشوری به فولادسازی مبارکه ایران، امتیاز ۸ به فولادسازی جی اس دابلیو هند و امتیاز ۵ به فولادسازی اردمیر ترکیه، از دیگر فاکتورهای کاهش رقابتپذیری صنعت فولاد ایران در مطالعه World steel dynamics به شمار میآید.

در ادامه به برخی از منابع افزایش ریسکهای کشور ایران در صنایع فولاسازی از قبیل ریسکهای سیاسی، تبیین سند استراتژی، دخالت دولت در قیمتگذاری دستوری صنایع بالادستی و جانمایی نامناسب کارخانجات فولادسازی اشاره میگردد. یکی از دلایل نامطلوب کاهش امتیاز فولاد ایران در شاخص ریسکهای کشوری یافت که طبق آن منطقه ایران از لحاظ ریسک سیاسی نسبت به هند و ترکیه، منطقهای پر ریسکتر است. دولت به عنوان یک نیروی عمده، همواره در رقابتپذیری مؤثر است و با مداخله خود در امور مختلف سیاسی، اقتصادی و اجتماعی و اعمال قوانین و مقررات بر رقابتپذیری تأثیر مثبت و حتی منفی میگذارد. سیاستهای پولی، مالی و بازرگانی و قوانین مالیاتی، سیاستهای حمایتی، سیاستهای اداری و تشکیلاتی، قوانین مربوط به صادرات و واردات، نرخ ارز، حجم پول و نرخ بهره، تورم، هزینه های دولت و تصمیمگیریهای دیگر در سطح اقتصاد خرد و کلان، توافقهای رسمی و غیر رسمی مقامات سیاسی، برقراری یا توسعه روابط سیاسی-تجاری و یا قطع روابط اقتصادی-تجاری با سایرکشورها از جمله اقدامات دولتها هستند، که بر رقابتپذیری موثر است.

شکل ۱- نقشه جهانی وضعیت کشورها در ریسک سیاسی (سال ۲۰۱۶)

از دیگر عوامل کاهش امتیاز ایران در شاخص ریسکهای کشوری، صدور احکام دستوری در زنجیره ارزش سنگ آهن تا فولاد است که در ماههای گذشته سبب کاهش شدید ارزش افزوده بخش معدنی (سنگآهن کلوخه، سنگآهن دانهبندی و کنسانتره) و افزایش ارزش افزوده بخش صنعتی (گندله، آهن اسفنجی و فولاد ) این زنجیره گردید و این تلاطم بازار، محصولات زنجیره ارزش سنگ آهن را به شدت تحت تاثیر قرار داده است. نسبت قیمت هر حلقه زنجیره ارزش به قیمت فولاد برابر درصدی است که دولت، قیمت آن حلقه از زنجیره را نسبت به قیمت فولاد تعیین نموده است.

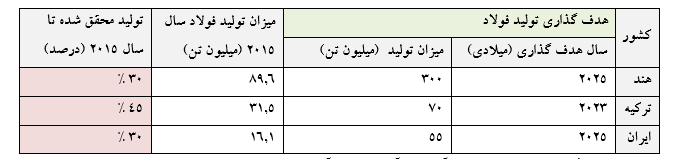

از دیگر عوامل کاهش امتیاز ایران در ریسکهای کشوری مدل رقابتپذیری شرکت World steel dynamics، عدم تبیین استراتژی کارشناسانه در حوزه زنجیره ارزش سنگ آهن تا فولاد و استراتژی جانمایی نامناسب طرحهای فولادسازی میتوان را نام برد. در این زمینه، آمار تولیدات زنجیره ارزش کشور هند در پایان برنامه پنج ساله این کشور تا سال ۲۰۱۵ نشان میدهد که با تولید ۸۹.۶ میلیون تن فولاد با کسری حدود ۱۷% ، تحقق اهداف تولید از وضعیت مناسبی برخوردار بوده است. این درحالی است که کشور ایران هدف تولید فولاد خود را، ۳۸ میلیون تن تا انتهای برنامه پنجم توسعه (تا سال ۱۳۹۴) تبیین نمود که با تولید ۱۶.۱ میلیون تن فولاد در سال ۲۰۱۵، دارای انحراف ۵۷ % از این برنامه میباشد.

آنچه مشخص است کشور ایران در هدفگذاری اسناد استراتژی مانند فولاد نسبت به کشور مشابه هند که دارای اسناد استراتژی در زنجیره ارزش سنگآهن تا فولاد است، دارای انحراف قابل توجه ۵۷ % از برنامه میباشد، که نشان از هدفگذاری غیرکارشناسانه، عدم توجه به پتانسیلهای موجود و عدم وجود برنامههای توسعه زیرساختها در کشور دارد. همچنین مطابق جدول (۶) در بخش هدفگذاریهای کلان، ایران با هدف تولید ۵۵ میلیون تن فولاد و هند با هدف تولید ۳۰۰ میلیون تن فولاد در سال ۱۰، در سال آینده و ترکیه با هدف تولید ۷۰ میلیون تن فولاد در سال، در ۸ سال آینده به ترتیب به ۳۰%، ۳۰% و ۴۵% از میزان تولید برنامه سال هدف خود، دست یافتهاند. البته باید توجه داشت تولید فولاد کشور ترکیه در سال ۲۰۱۵ نسبت به سال ۲۰۱۴ حدود ۸% کاهش داشته است.

جدول ۶- هدفگذاری بلند مدت تولید فولاد کشورهای ایران، هند و ترکیه

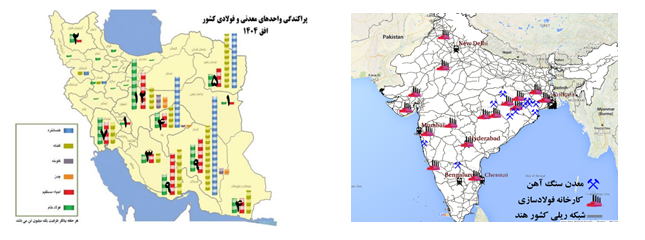

از سوی دیگر همواره دسترسی به آبهای آزاد و منابع آبی باعث افزایش مزیت در صادرات و قیمت واحدهای فولادسازی میشود. همانطور که در شکل (۲) و (۳) ملاحضه میگردد، در کشور ایران فقط ۲۰ میلیون تن فولاد از ۵۵ میلیون تن طرحهای فولادی کنار آب قرار دارد و مابقی ظرفیت تولید فولاد در مناطق بی آب کشور میباشند، این در حالیست که بیشترین تمرکز معادن بزرگ سنگ آهن و کارخانجات شمش فولاد در شرق کشور هند و عموماً نزدیک آب های آزاد است.

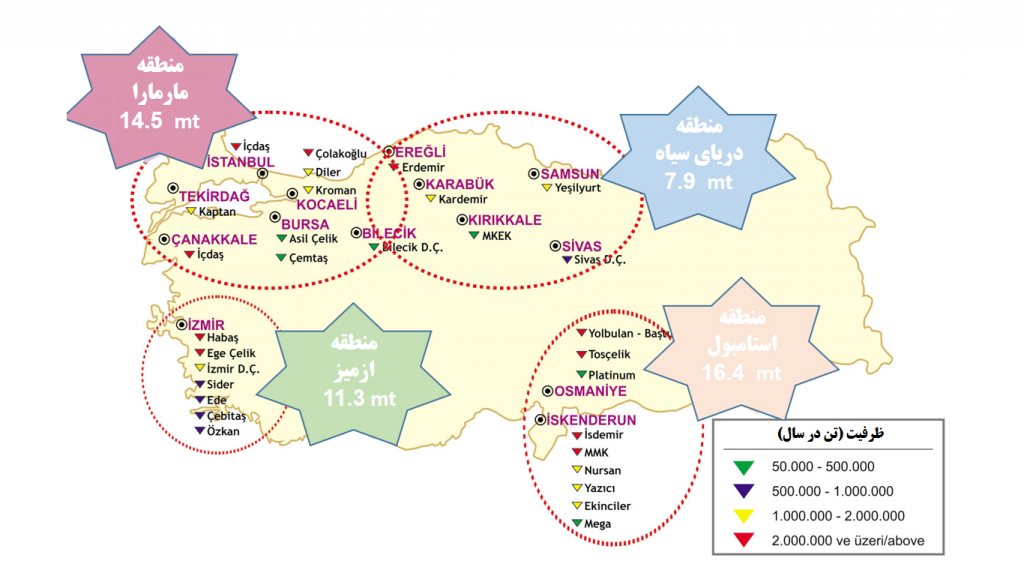

شکل ۲- نقشه پراکندگی واحدهای فولادی کشور ایران و هند

همچنین در کشور ترکیه نیز تمام کارخانههای فولاد در مجاورت آبهای آزاد و دریای مدیترانه و دریای سیاه قرار دارند. عمده فولادسازان ترکیه در چهار منطقه مرمره در شمال غرب کشور، کارادنیز در شمال، ازمیر در جنوب غرب و اسکندرون در جنوب شرق کشور مستقر هستند. مجاورت با آبهای آزاد موقعیت استراتژیکی را برای دسترسی به مواد اولیه و همچنین صادرات محصولات فولادی ترکیه فراهم کرده است. بسیاری از فولادسازان ترکیه در کنار سایتهای تولیدی خود دارای بنادر اختصاصی هستند. به عنوان مثال گروه فولاد اردمیر دارای دو بندر اختصاصی در دریای سیاه و دریای مدیترانه برای تخلیه و بارگیری مواد اولیه و محصولات فولادی است.

شکل۳- نقشه پراکندگی واحدهای فولادی کشور ترکیه

با بررسی شاخصهای چالش برانگیز کاهش رقابتپذیری فولاد مبارکه ایران نسبت به دو شرکت فولاد سازی منطقه، جی اس دابلیو هند و شرکت اردمیر ترکیه، به این نتیجه میرسیم که ایران با وجود منابع غنی مواد اولیه، هزینههای پایین انرژی، نیروی کار، موقعیت ژئوپلیتیک ایدهال نسبت به بازارهای روبه رشد نظیرحوزه منا و دسترسی به آبهای آزاد، مکانی نزدیکی به مشتریان، بهرهمندی از تکنولوژیهای پیشرفته تولید فولاد، رقابتپذیری کمتری در شاخصهای تولید محصولات با ارزش افزوده، صنایع پایین دستی فولاد، هزینههای تبدیل، بهره مندی از نیروی کار خلاق و ماهر (انعطافپذیری در تعیین دستمزدها، تناسب در پرداختها و بهرهوری و ظرفیت کشور در جذب افراد با استعداد) و ریسکهای کشوری (سیاسی، احکام دستوری، تعیین استراتژی و هدفگذاریها) نسبت به دو شرکت فولادسازی کشورهای هند و ترکیه نشان داده است.

شایسته است دولت با مدیریت صحیح سرمایهگذاری خارجی در جهت توسعه زیرساختها و انتقال تکنولوژیهای نوین و فناوریهای روز، افزایش ظرفیت کشور در نگاهداشت نیروی کار با استعداد، افزایش ظرفیت کشور در جذب مدیران با کفایت، افزایش ظرفیت همکاری دانشگاه و صنعت در تحقیق و توسعه، قیمتگذاری اصولی زنجیره ارزش سنگ آهن تا فولاد با در نظر گرفتن شرایط فنی و اقتصادی و نظام عرضه و تقاضای هر حلقه، نوآوری در تولید محصولات جدید فولادی، توجه هر چه بیشتر به صنایع پایین دستی خصوصاً بخش عمده مصرف فولاد ایران در ساخت و ساز و مسکن و در نهایت بازبینی و تنظیم سند استراتژی صنعت فولاد با توجه به پتانسیلهای کشور با مشارکت تمامی بخشهای مرتبط و ذی نفع (انجمن سنگ آهن، انجمن تولیدکنندگان فولاد، وزارت راه و شهرسازی، مشاوران صنعت فولاد، سنگ آهن و ….) گامهای محکم و استواری جهت بهبود جایگاه فولاد ایران در جهان برداشته و زمینه توسعه پایدار فراهم کند.

- شماره جدید نشریه «چیلان» منتشر شد/ انتظار فولادسازان از دولت جدید

- مدیر مجتمع صنعتی چادرملو تغییر کرد/ دکتر ضیایی معارفه شد

- کتاب سال فولاد ایران (ویژه ۱۴۰۳) شامل چه مطالبی است؟

- ضرورت توجه به معدنکاری هوشمند

- بازدهی بیش از ۷۷ هزار درصدی نماد «فولاد» در بورس اوراق بهادار

- ثبت رکورد جدید واحد توزین و بارگیری جادهای اپال پارسیان سنگان در پایان مالی ۱۴۰۲

- شماره آذر ماه نشریه «چیلان» منتشر شد/ «فولاد هوشمند»

- مشاهده کنید: «بومیسازی ۴ محصول استراتژیک در صنعت فولاد»

- مشاهده کنید/ کارنامه ۶ ماهه «نگاهی به عملکرد شرکتهای فولادی و معدنی در نیمه نخست ۱۴۰۲»

محمدکاظم صباغی هرندی

مدیر ارشد خدمات فنی و پشتیبانی شرکت فولاد مبارکه

مهندس طهمورث جوانبخت

مدیرعامل شرکت مجتمع فولاد خراسان

عطاالله معروفخانی

مدیرعامل شرکت فولاد هرمزگان

اکبرگلبو

مدیرعامل شرکت بینالمللی مهندسی سیستمها و اتوماسیون(ایریسا)

اردشیر فاضلی

مدیرعامل شرکت بازرگانی معادن و صنایع معدنی ایران (ایمیکو)