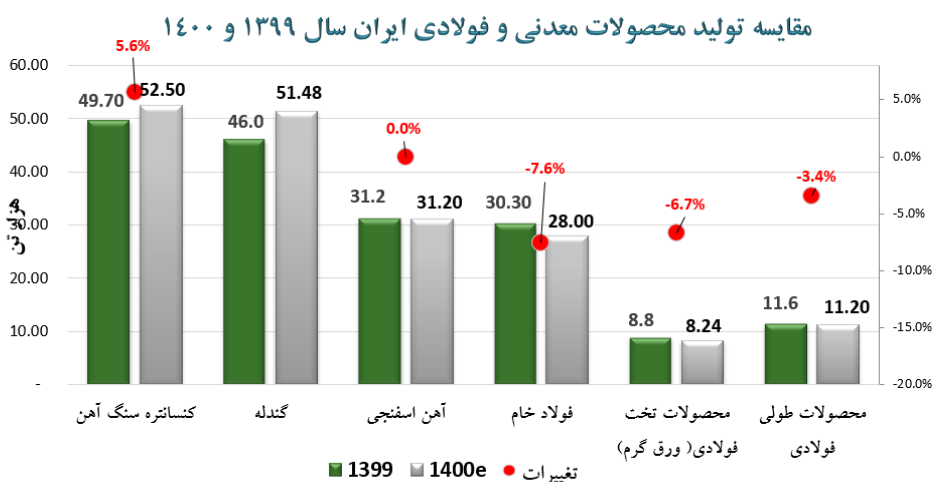

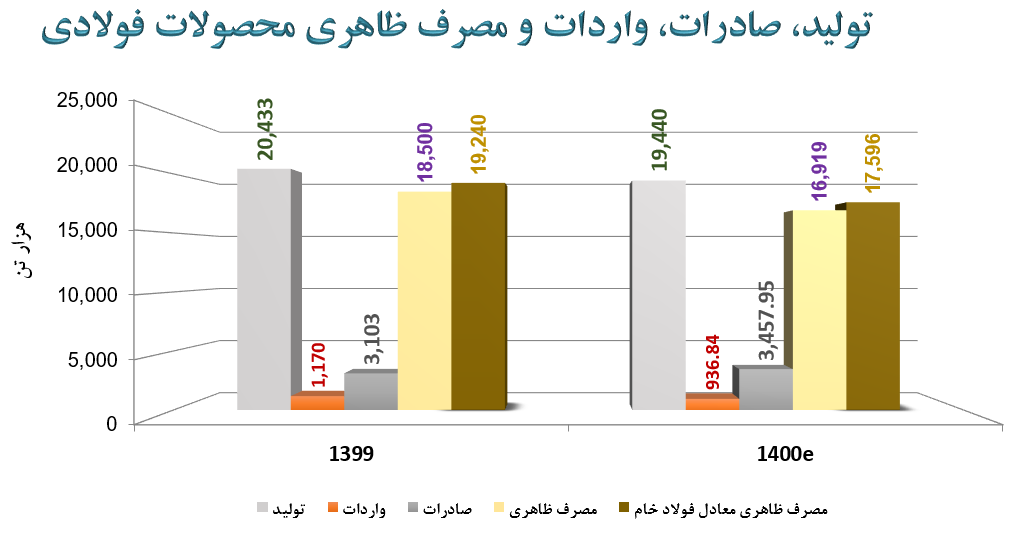

تولید فولاد کشور در انتهای سال ۱۴۰۰ حدود ۲۷-۲۸ میلیون تن پیش بینی می شود که نسبت به میزان تولید در سال گذشته (۳۰ میلیون تن) کاهش چشمگیری داشته است که دلیل اصلی آن کمبود برق و گاز در طول سال بوده است.

تولید فولاد کشور در انتهای سال ۱۴۰۰ حدود ۲۷-۲۸ میلیون تن پیش بینی می شود که نسبت به میزان تولید در سال گذشته (۳۰ میلیون تن) کاهش چشمگیری داشته است که دلیل اصلی آن کمبود برق و گاز در طول سال بوده است. البته در بخش مواد معدنی افزایش تولید وجود داشته و پیش بینی می گردد ایران بتواند رتبه دهم تولید فولاد در جهان را حفظ نماید.

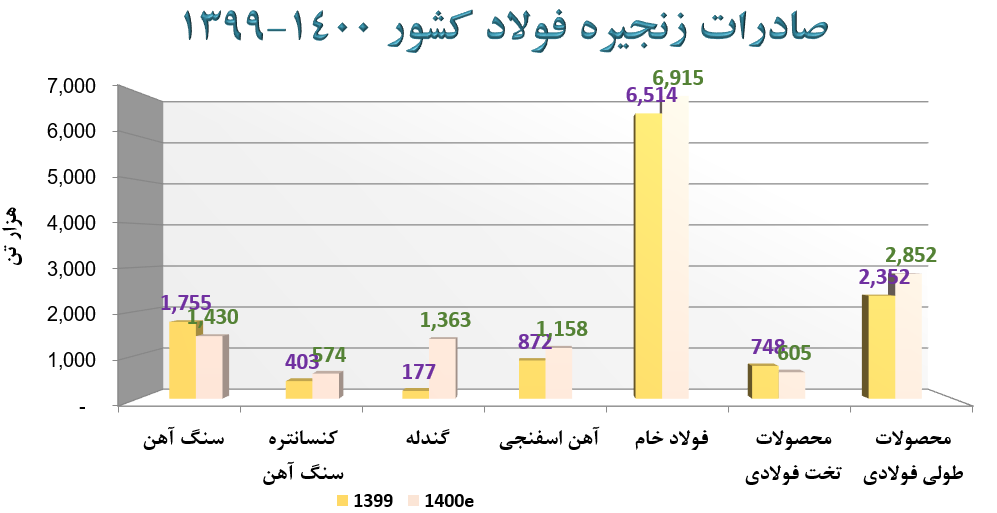

پیش بینی کل صادرات فولاد و محصولات فولادی معادل ۵/۱۰ میلیون تن می باشد. صادرات در کلیه حلقه ها افزایشی بوده است. در بخش کنسانتره و گندله نیز به دلیل عدم جذب توسط واحدهای آهن اسفنجی صادرات افزایشی بوده است.

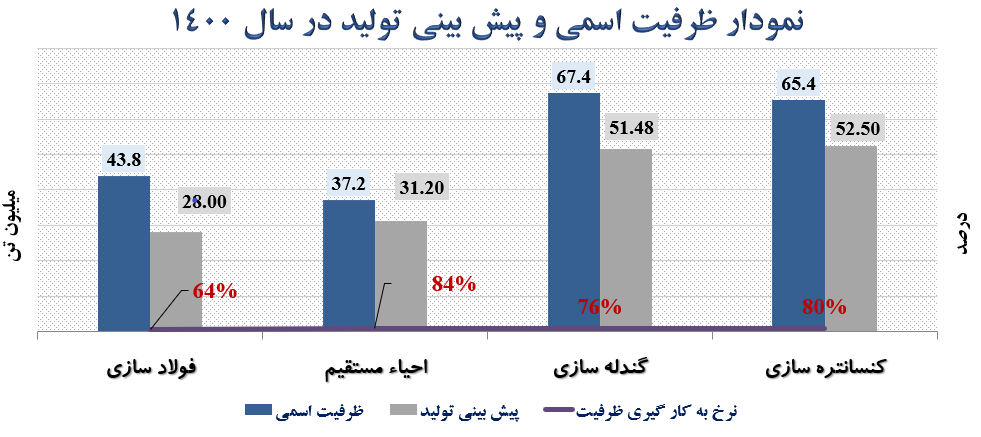

ظرفیت نصب شده واحدهای فولادسازی معادل ۸/۴۳ میلیون تن می باشد و باتوجه به تولید واقعی، نرخ بکارگیری ظرفیت ۶۴ درصد خواهد شد که نسبت به نرخ سال گذشته (۷۴درصد) کاهش چشمگیری وجود خواهد داشت. این در حالی است که در ابتدای سال ۱۴۰۰ تولید ۳۲ میلیون تن فولاد پیش بینی شده بود که با توجه به کسری گاز و برق در سال جاری، تولید و استفاده از ظرفیت در حلقه های آهن اسفنجی و فولادسازی کاهشی بوده است.

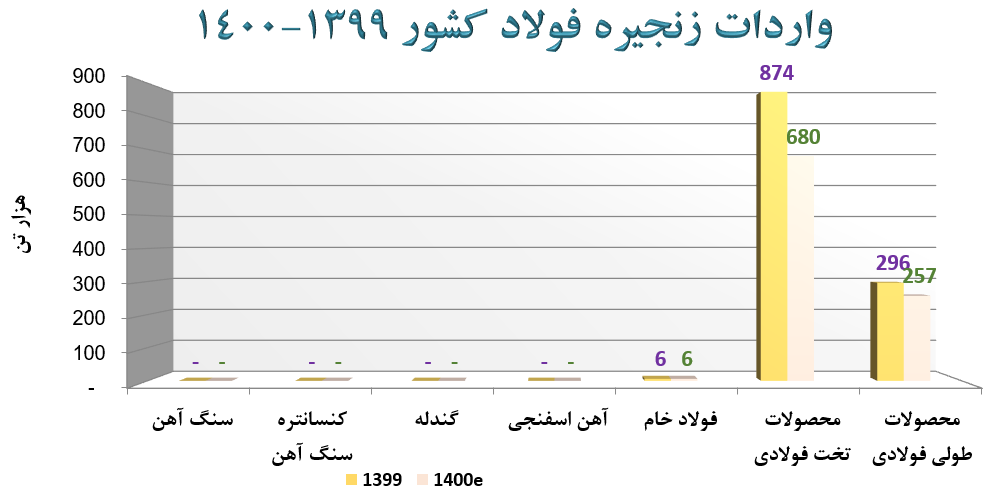

واردات محصولات فولادی کاهشی بوده که علاوه بر امکان ساخت داخل، یکی دیگر از دلایل اصلی آن، کاهش سرمایه گذاری در حوزه صنعت و کاهش رشد اقتصادی بوده است. محصولات وارد شده اغلب فولادهای با ارزش افزوده بالا و کیفی می باشند که لازم است جهت تولید آن در کشور برنامه ریزی های لازم بعمل آید.

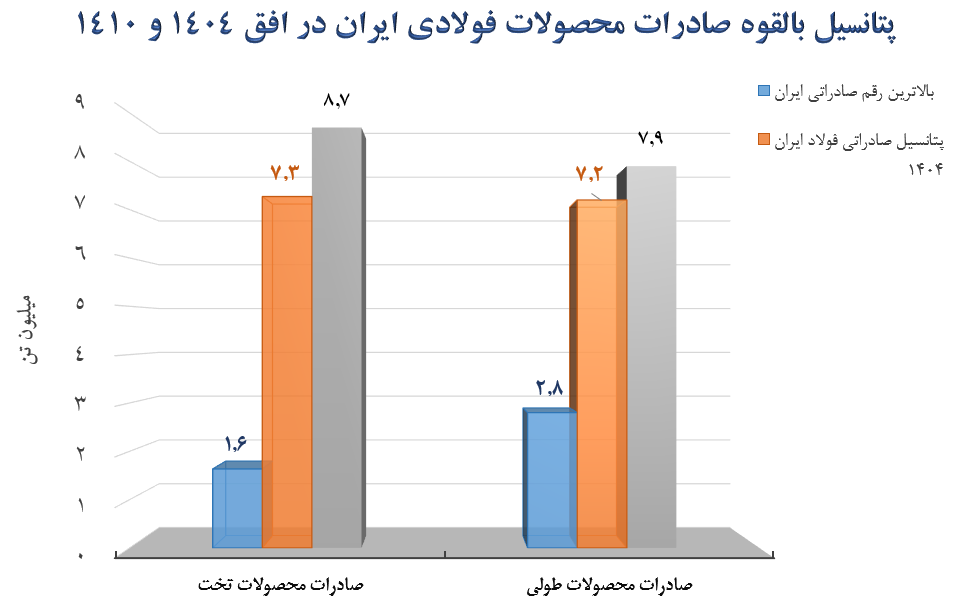

براساس پیش بینی طرح جامع فولاد کشور، صادرات در افق ۱۴۰۴، معادل ۲۰ میلیون تن شامل ۶ میلیون تن فولاد میانی(۳۰ درصد) و ۱۴ میلیون محصول نهایی (۷۰ درصد) هدفگذاری شده است. (البته در حال حاضر نسبت صادرات معادل ۷۰ درصد فولاد میانی و ۳۰ درصد محصولات فولادی می باشد). در افق ۱۴۱۰ با توجه به مازاد ظرفیت می بایست صادرات به ۲۶ میلیون تن افزایش یابد که حداقل ۷۰ درصد حجم آن محصولات فولادی با ارزش افزوده بالاتر باشد.

با توجه به کاهش تولید و افزایش صادرات، مصرف ظاهری فولاد معادل ۵/۱۷ میلیون تن و کاهشی بوده است که نشان دهنده کاهش رشد اقتصادی در حوزه صنعت و ساختمان می باشد.

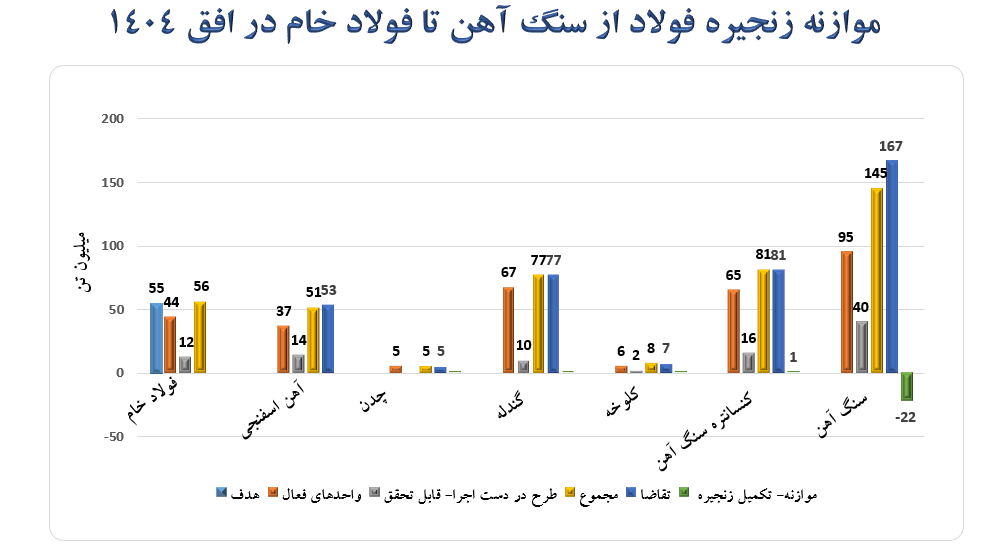

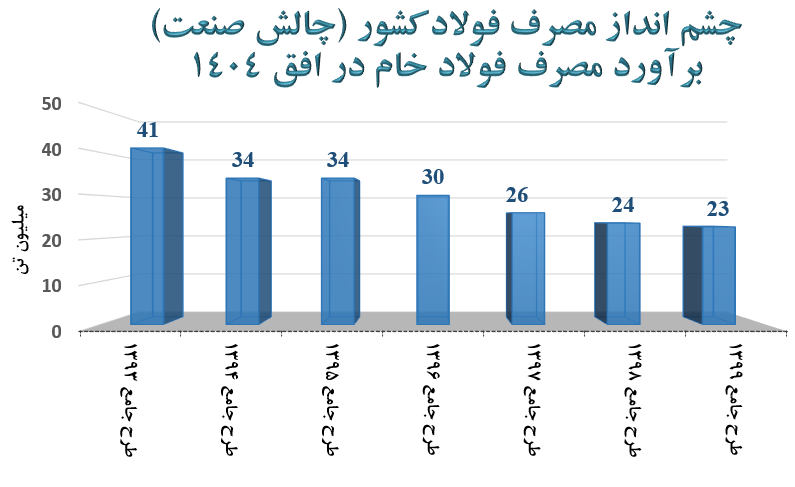

با توجه به نمودارها تا افق ۱۴۰۴ ظرفیت سازی ۵۵ میلیون تن فولاد محقق می شود که در بهترین حالت با نرخ بکارگیری ظرفیت ۷۴ درصد و صادرات معادل ۲۰ میلیون تن و مصرف ۲۲-۲۰ میلیون تن، تولید ۴۲-۴۰ میلیون فولاد می تواند عملیاتی شود.

لازم بذکراست که ظرفیت ۵۵ میلیون تن بدون در نظر گرفتن احداث واحد ۱۰ میلیون تنی چابهار و توسعه ۶ میلیون تنی هرمزگان در جنوب کشور می باشد و مجوزهای اخیر را نیز شامل نمی شود که می بایست در این خصوص برنامه و تمهیدات لازم توسط وزارت صمت بعمل آید.

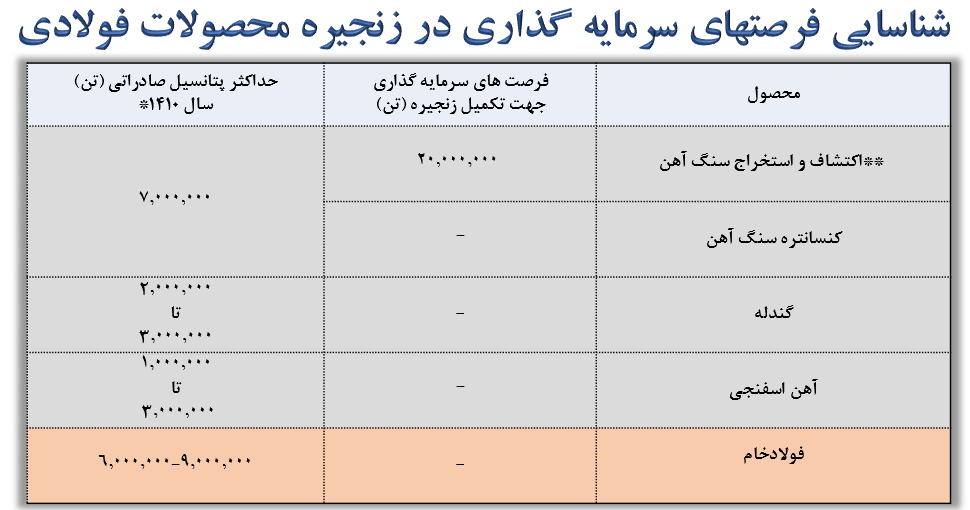

فرصت های سرمایه گذاری در زنجیره فولاد

سرمایه گذاری های جدید در زنجیره فولاد در دو حوزه قابل اجرا می باشد:

۱-سرمایه گذاری در حوزه تامین ماده اولیه پایدار (اکتشافات در عمق، استخراج، پرعیار سازی سنگ آهن کم عیار و هماتیت، تامین قراضه آهن، معدن کاری فرا سرزمینی، نهاده های فروآلیاژ، الکتروگرافیتی، نسوز و…)

۲-سرمایه گذاری در تولید محصولات ارزش افزوده بالاتر با توجه به اینکه نرخ تولید این محصولات در ایران پایین تر از میانگین جهانی است. نکاتی که در تولید محصولات ارزش افزوده بالا می بایست مد نظر قرار گیرد به شرح زیر می باشد:

- سرمایه گذاری قابل توجه

- استفاده از تکنولوژی روز

- نیاز به آمیزه تولید در واحدهای فولادسازی

- مصرف محدود در داخل کشور

- نیاز به برندسازی و بازاریابی بین المللی برای صادرات این محصولات

در راستای هدایت سرمایه گذاری و توازن زنجیره فولاد توصیه می شود واحدهای معدنی و فولادی نسبت به تشکیل کنسرسیوم جهت تولید و صادرات این محصولات با لحاظ مطالعات جامع فنی و اقتصادی اقدام نمایند.

نکات قابل توجه:

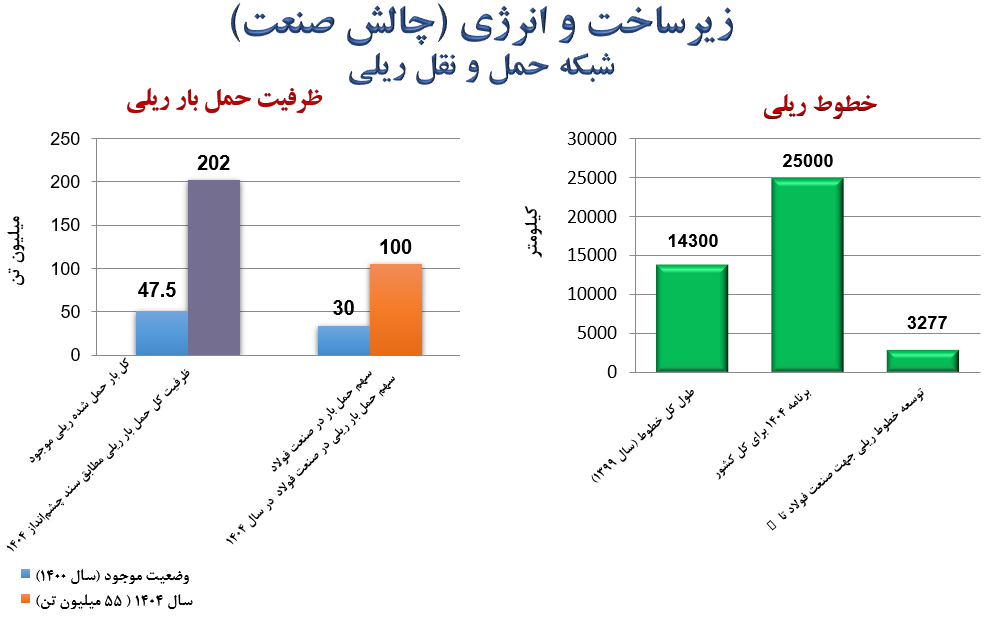

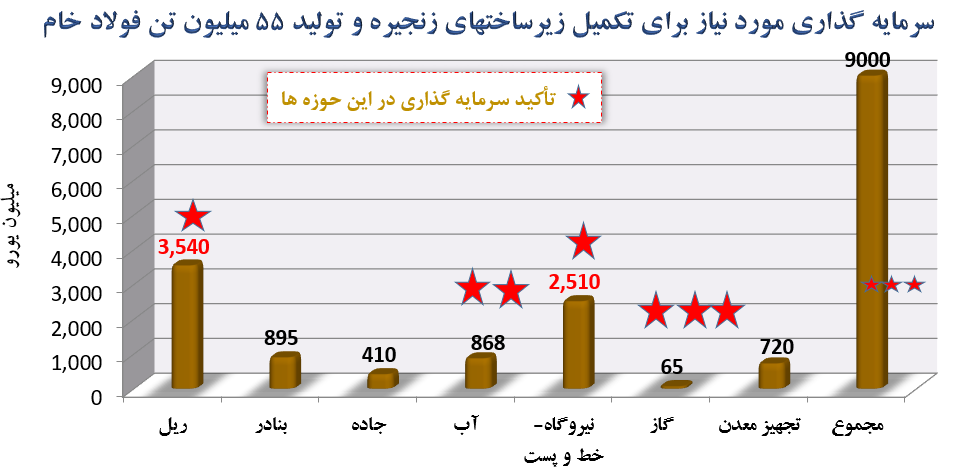

- از ابتدای سال ۱۳۹۲ تا سال جاری در حدود ۱۸۶۹ کیلومتر ریل گذاری صورت گرفته است یعنی سالانه حدود ۲۳۴ کیلومتر ریل ساخته شده است که نسبت به هدف ۱۴۰۴ (احداث سالانه ۱۰۰۰ کیلومتر ریل) معادل ۲۳ درصد تحقق اهداف داشته ایم.

- حمل حدود ۲۶ میلیون تن بار جاده ای در مسیرهای موازی ریلی یکی از چالش های این حوزه است

- نیاز به سرمایه گذاری قابل توجه در این حوزه

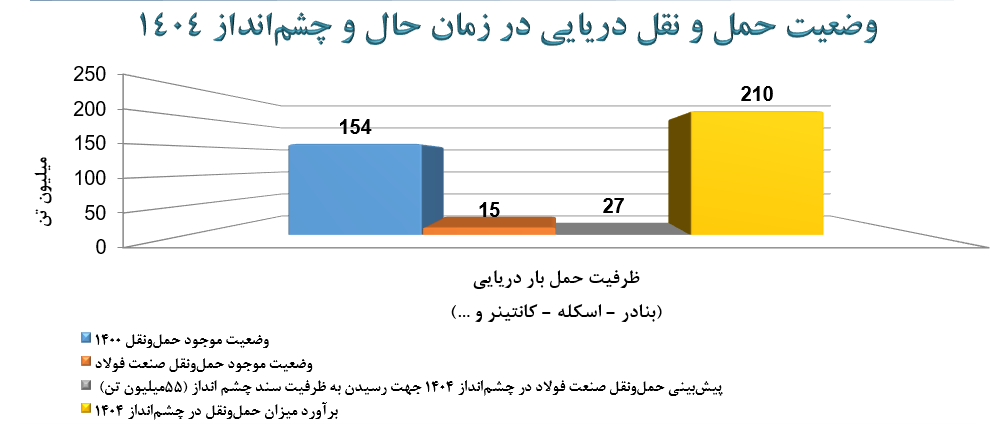

نکات قابل توجه:

- نیاز به توسعه بندر مکانیزه در بخش واردات مواد اولیه

- بنادر جنوب کشور جهت پهلو گیری کشتی های حداقل ۱۵۰ هزار تن نیاز به توسعه دارند

- عدد ۲۷ میلیون تن در سال با فرض صادرات محصولات فولادی(۲۰ میلیون تن) و صادرات محصولات میانی به میزان ۱ میلیون تن، برآورد واردات کل مواد معدنی جهت جنوب کشور ۵ میلیون تن و ۱ میلیون تن واردات محصولات می باشد.

- در صورت احداث طرح ۱۰ میلیون تنی چابهار بایستی یک اسکله تخصصی به ظرفیت ۲۵ میلیون تن به طور مستقل احداث گردد.

از هم اکنون جهت واردات مواد اولیه جهت واحدهای جنوب کشور برنامه ریزی شود.

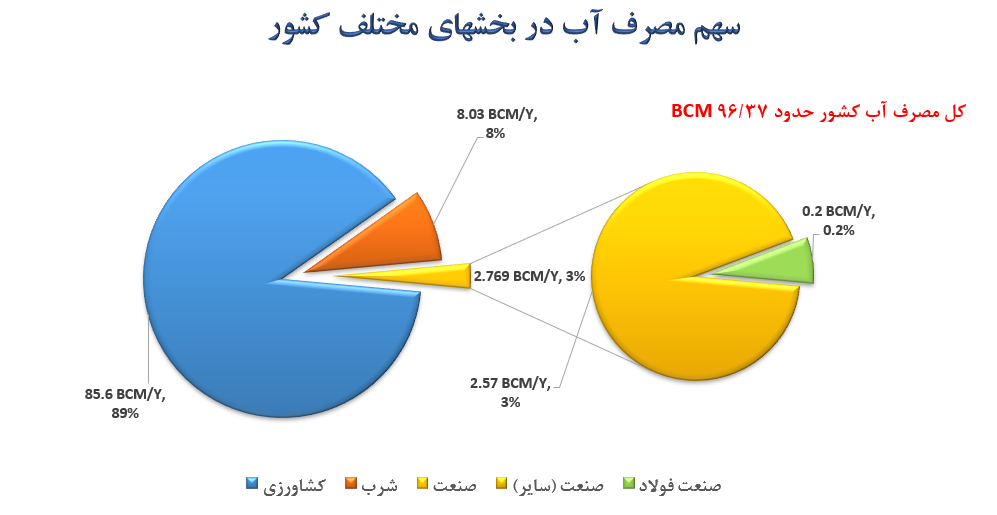

- مصرف آب در صنعت فولاد در حال حاضر ۲/۰ مصرف کل کشور می باشد.

- مصرف آب زنجیره فولاد در ظرفیت کامل معادل ۲۵۵ میلیون متر مکعب در افق سال ۱۴۰۴ می باشد.

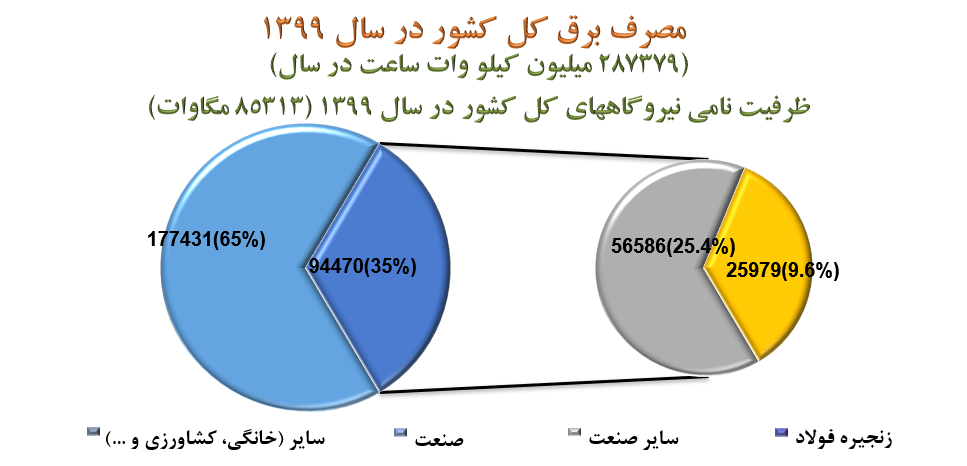

- سهم مصرف برق در زنجیره فولاد حدود ۹ درصد مصرف فعلی کشور می باشد.

- استفاده بیشتر از تصفیه پساب، بازچرخانی آب در واحدهای صنعتی، بهره گیری از روش های کاهش مصرف آب (خنک کننده های هوایی، برج خنک کننده هیبریدی، غبارگیر های خشک) جهت بهینه سازی مصرف انرژی

- بیلان شدید منفی منابع آب و عدم امکان افزایش فشار بر منابع آب های زیرزمینی و سطحی

پیش بینی مصرف برق در افق ۱۴۰۴ معادل ۹۲۰۰ مگاوات جهت تولید فولاد در ظرفیت کامل می باشد. - نرخ بازده پایین در نیروگاه های موجود کشور

- اتلاف در شبکه برق کشور حدود ۵/۱۰ درصد (۳۰ درصد بالاتر از میانگین جهانی)

- بهره گیری از منابع تجدید پذیر در واحدهای معدنی و فولادی همگام با کشورهای توسعه یافتهنکات قابل توجه:

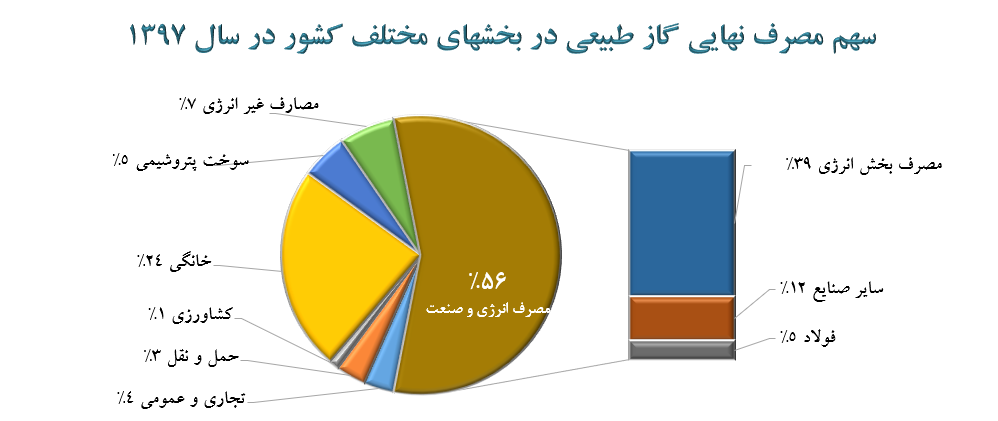

- مصرف گاز طبیعی در صنعت فولاد کشور معادل ۵ درصد در سال می باشد.

- پیش بینی مصرف گاز جهت فولاد در ظرفیت کامل در افق ۱۴۰۴ معادل ۲/۱۹ میلیارد متر مکعب سالیانه می باشد.

- ذخایر قابل استحصال گاز طبیعی در ایران (رتبه دوم جهان پس از روسیه) ۱/۳۳ تریلیون متر مکعب (مصرف گاز طبیعی کشور سالیانه حدود ۲۲۰ میلیارد مترمکعب می باشد.)

- عدم پوشش دهی در تولید و توزیع جهت واحدهای مصرف کننده

- نیاز به سرمایه گذاری در این حوزه جهت جبران کسری

نکات قابل توجه:

نکات قابل توجه:

- سرمایه گذاری در حوزه زیرساخت و تأمین انرژی بسیار عقب تر از سرمایه گذاری احداث واحدهای فولادی می باشد. (چالش صنعت)

- سرمایه گذاری کل جهت شیرین سازی و انتقال آب در ظرفیت ۹۰۰ میلیون متر مکعب در سال معادل ۴ میلیارد یورو می باشد. (۴ خط اصلی)

- به گفته وزیر محترم نیرو ۸۰ میلیارد یورو سرمایه گذاری جهت توسعه صنعت گاز کشور نیاز است.

- میانگین سرمایه گذاری ۱ کیلومتر ریل گذاری معادل ۱ میلیون یورو

- میانگین سرمایه گذاری ۱ مگاوات احداث نیروگاه معادل ۵۰۰ هزار یورو

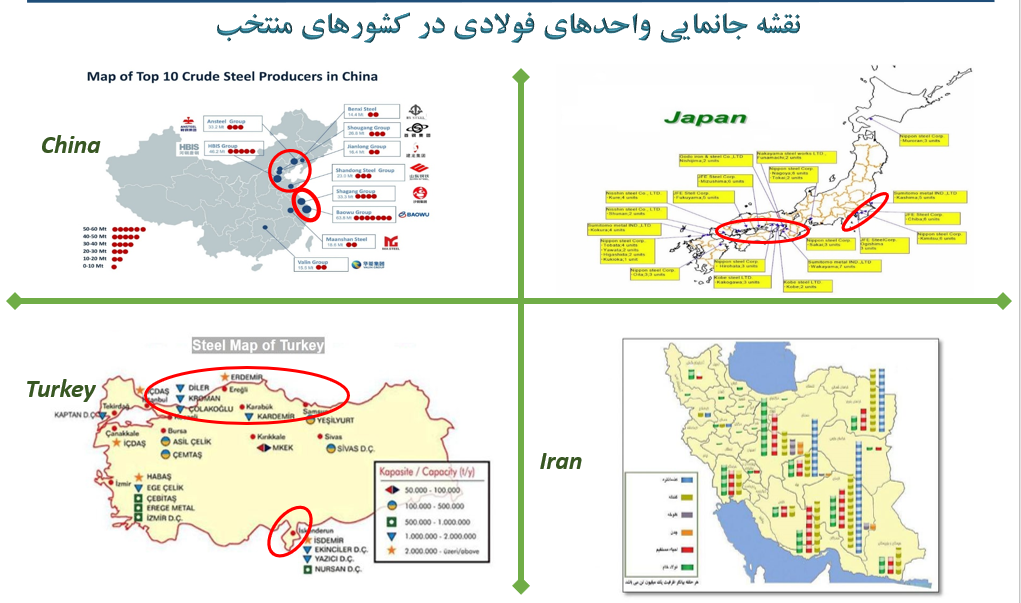

با توجه به جانمایی و پراکندگی واحدهای فولادی در کشور، توسعه زیرساخت و انرژی رسانی بسیار حائز اهمیت است.

لازم است واحدهای معدنی و فولادی در قالب پکیج های تعریف شده براساس مطالعات امکان سنجی در حوزه های زیرساخت و تامین انرژی سرمایه گذاری نمایند.

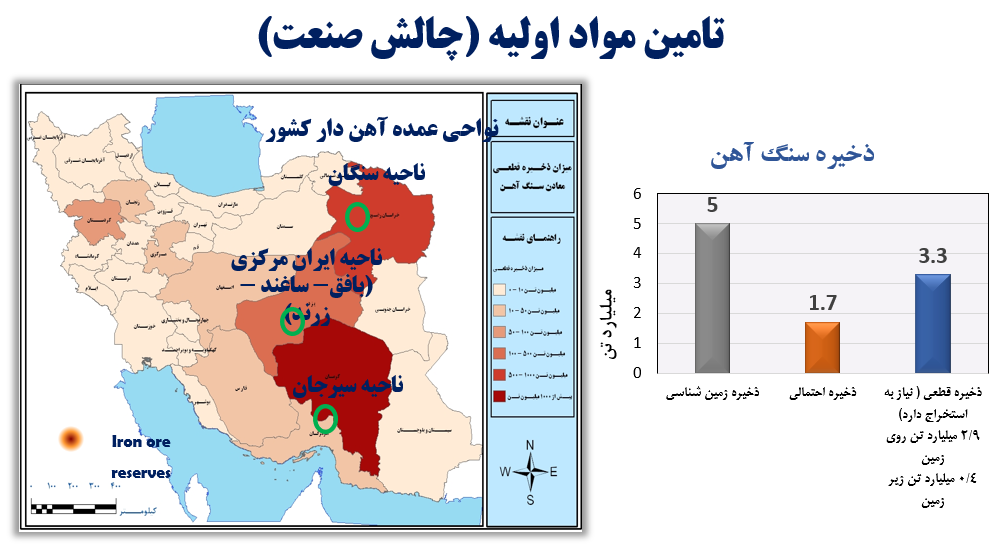

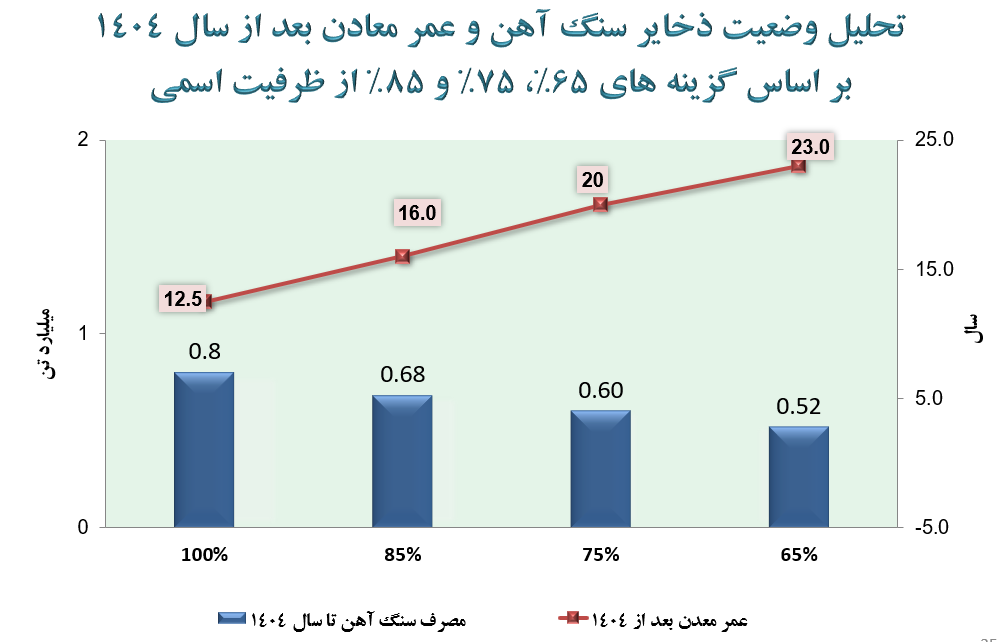

میزان حفاری انجام شده در طول ۸ سال گذشته کشور برابر حفاری سالانه کشورهای توسعه یافته می باشد.

عیار متوسط سنگ آهن ایران : ۵/۴۵ درصد (این عیار در سال ۹۲ برابر با ۵۱ درصد بوده است)

- با توجه به کاهش مصرف محصولات فولادی در کشور در طی سال های اخیر و رکود حاکم بر صنایع پایین دست تقاضا کننده فولاد، از این رو در صورت عدم وجود برنامه ریزی توسعه منسجم و هدفمند در صنایع مذکور، در سال های آینده متوسط مصرف ظاهری ایران در بازه ۲۰ تا ۲۲ میلیون تن خواهد بود.

برنامه دولت در خصوص احداث مسکن ملی، توسعه صنایع خودرو توسعه لوازم خانگی، توسعه صنعت پایین دست، تعریف پروژه های جدید و توسعه زیرساخت و… اگر همزمان محقق شود مصرف کشور می تواند به ۳۰ میلیون تن نیز افزایش یابد.

نکات اصلی تأمین کسری سنگ آهن و مواد اولیه

۱) از صدور مجوزهای مازاد بر توازن زنجیره فولاد جلوگیری شود.

- در صورت احداث هر واحد جدید فولادی در زنجیره، کسری سنگ آهن تشدید خواهد شد. (حلقه ابتدایی)

۲) توسعه فعالیت های اکتشافی و افزایش عمق اکتشافات

- برنامه ریزی و مطالعات فنی و اقتصادی جهت استخراج معادن در عمق بیشتر ذخائر در عمق بوده که می بایست اقتصادی بودن استخراج بررسی گردد.

۳) فرآوری سنگ آهن های کم عیار، باطله و هماتیت موجود در معادن کشور

۴) سرمایه گذاری و خرید معادن سنگ آهن در کشورهای آهن خیز جهان و واردات مواد اولیه (انتقال واحدها به جنوب کشور)

- از هم اکنون برای واردات جهت واحدهای فولادسازی جنوب کشور برنامه ریزی شود.

۵) برنامه ریزی جهت جایگزینی شارژ بیشتر قراضه آهن در واحدهای فولادی (کوره های قوس و القایی) جهت کاهش تدریجی مصرف آهن اسفنجی (برنامه ریزی جهت احداث یک واحد کارخانه اسقاط کشتی های فرسوده در جنوب کشور)

۶) فعال سازی و توسعه معادن کوچک مقیاس و سرمایه گذاری جهت فرآوری ترجیحا توسط واحدهای بزرگ مقیاس معدنی و فولادی

۷)برنامه ریزی جهت تولید نهاده های فولاد (فروآلیاژها، نسوز، الکتروگرافیتی…)

طی سالیان گذشته توسعه صنعت فولاد از توسعه معدن و تامین مواد اولیه جلوتر بوده است.

جمع بندی و نکات کلیدی:

۱- برنامه ریزی دولت جهت سرمایه گذاری در حوزه صنعت و ساختمان جهت افزایش مصرف داخل و توسعه صنایع پایین دست (کمک به توسعه اشتغال و احداث واحدهای کوچک متوسط و کشور …)

۲- برنامه ریزی جهت تولید و صادرات محصولات ارزش افزوده بالا در ظرفیت های موجود واحدهای فولادسازی

۳- توسعه زیرساخت ها و انرژی (ریل، بندر، آب، برق، گاز)

۴- برنامه ریزی جامع جهت تامین ماده اولیه (توسعه اکتشافات در عمق، خرید معادن در خارج کشور، استفاده از سنگ آهن کم عیار و باطله و…)

۵- توسعه صادرات در حلقه های زنجیره فولاد با توجه به چشم انداز کاهش مصرف داخل و فراهم نمودن زیرساخت های لازم

۶-کنترل و هدفمند کردن مجوزهای صادره و هدایت سرمایه گذاران در راستای مشارکت و ادغام واحدهای معدنی و فولادی جهت حفظ توازن زنجیره فولاد و ظرفیت بهینه اقتصادی (اصلاح نگاه بخش نگری و بنگاهی و توصیه به نگاه ملی و توسعه پایدار)

۷-انتقال واحدها به جنوب کشور با رویکرد واردات مواد اولیه و صادرات محصولات نهایی (با توجه کاهش مصرف و مواد اولیه در داخل کشور)

۸- تامین منابع مالی طرح های معدنی و فولادی و توسعه زیرساخت از طریق بازار سرمایه

۹-برنامه ریزی جهت تولید فولاد سبز و رعایت مسائل محیط زیست

۱۰-برنامه ریزی جهت استفاده از فرصت ها و جلوگیری از تهدیدهای انقلاب صنعتی چهارم در توسعه فولاد کشور هم راستا با برنامه های کشورهای توسعه یافته و با همکاری مراکز تحقیقاتی و پژوهشی

۱۱-احیاء ستاد زنجیره فولاد جهت متولی گری و یکپارچگی توسعه فولاد با ضمانت اجرایی و تعامل با سایر نهادها و انجمن های تخصصی

۱۲-تعریف چشم انداز ۲۰ ساله جهت تکمیل مطالعات طرح جامع فولاد کشور ( در راستای توسعه کیفی فولاد و صنایع پایین دست، توسعه زیرساخت و انرژی، تامین مواد اولیه، به روز آوری تکنولوژی افزایش بهره وری، ادغام و ظرفیت بهینه اقتصادی…)

- تامین برق صنعت با بهرهبرداری از نیروگاههای جدید تا پایان ۱۴۰۴/ صنایع، نیروگاههای۱۰ هزار مگاواتی احداث میکنند/ تکلیف زیان قطعی برق چه می شود؟

- هزینه انرژی صنایع فولادی به نرخهای جهانی رسیده است/ سهم صنعت فولاد از مصرف برق کشور تنها ۶ درصد است

- پیشروی صنعت فولاد از بومیسازی به توسعه فناوری/ فولاد ایران سبز است

- صنعت فولاد با بومیسازی قوام یافت / افراد تحصیلکرده و مستعد کشور را باور کنیم

- راهبرد صنعت فولاد در مواجه با چالشها چیست؟

- استان هرمزگان بهترین مکان توسعه صنعت فولاد کشور است

- لزوم توجه به اقتصاد دریا با محوریت صنعت فولاد

- مشاهده کنید: «بومیسازی ۴ محصول استراتژیک در صنعت فولاد»

- تبعات محدودیت های انرژی بر صنعت فولاد

محمدکاظم صباغی هرندی

مدیر ارشد خدمات فنی و پشتیبانی شرکت فولاد مبارکه

مهندس طهمورث جوانبخت

مدیرعامل شرکت مجتمع فولاد خراسان

عطاالله معروفخانی

مدیرعامل شرکت فولاد هرمزگان

اکبرگلبو

مدیرعامل شرکت بینالمللی مهندسی سیستمها و اتوماسیون(ایریسا)

اردشیر فاضلی

مدیرعامل شرکت بازرگانی معادن و صنایع معدنی ایران (ایمیکو)

سید رسول خلیفه سلطانی

دبیر انجمن تولیدکنندگان فولاد ایران

مهندس مدنیفر

مدیرعامل شرکت اپال پارسیان سنگان